Контент и программирование эфирных телеканалов

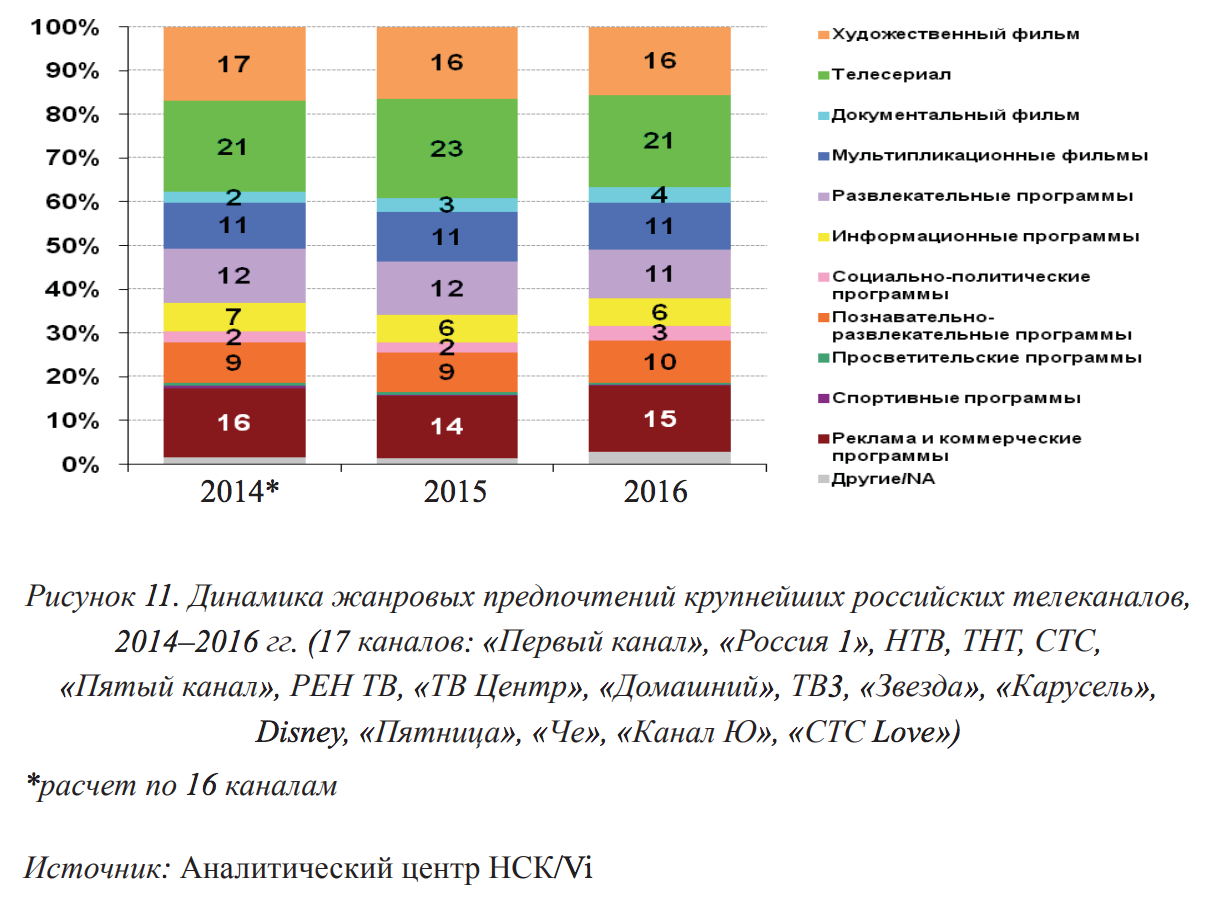

Сложившаяся за последние годы жанровая структура российского телевидения устойчива, и доминирует в ней развлекательный контент. Так, по данным Аналитического центра НСК/Vi, в структуре эфира 17 крупнейших отечественных телевизионных каналов в 2016 году 21% заняли телесериалы. На втором месте по популярности – художественные фильмы (16%), на третьем, если не учитывать рекламу и коммерческие программы, — развлекательные программы и мультфильмы (по 11%). Доли практически не меняются, потому выделить четкие тренды невозможно. Относительно устойчивым можно считать лишь некоторый рост доли документальных фильмов – с 2% эфира в 2014 до 4% в 2016.

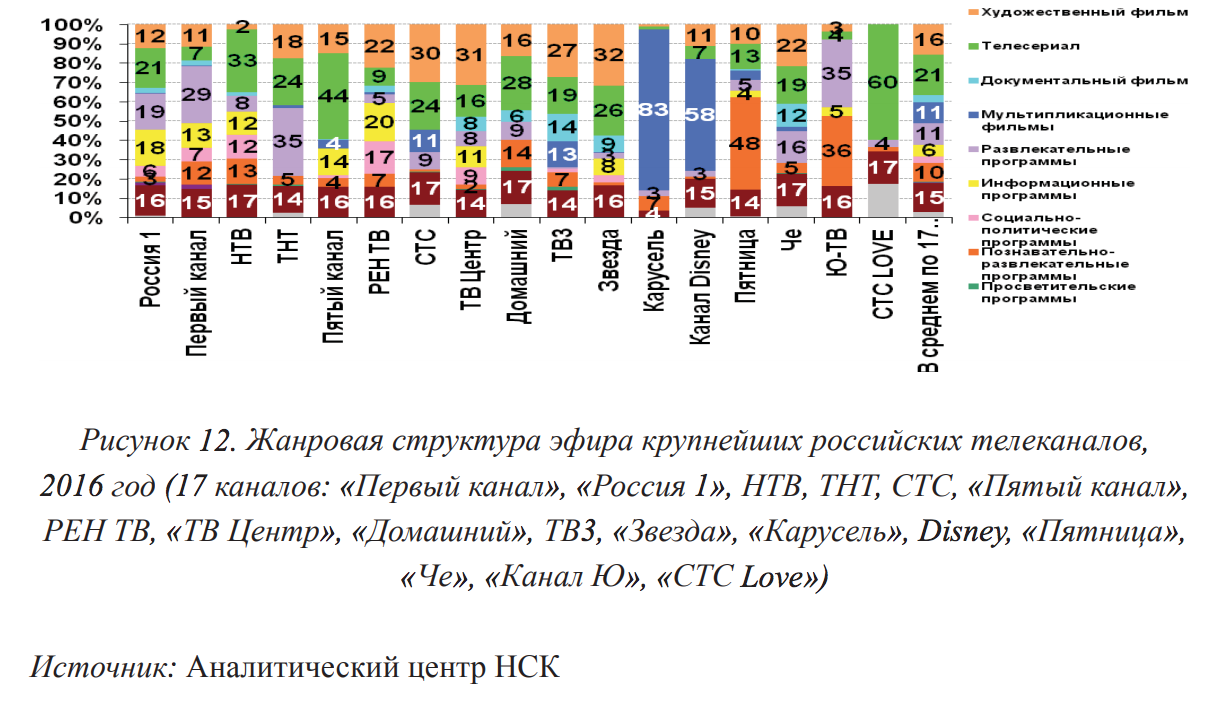

Жанровые предпочтения зрителей достаточно разнообразны. Так, доля сериального показа у «Первого канала», «России 1» и НТВ в 2016 году колебалась от 7% («Первый канал») до 33% (НТВ); кинопоказа – от 2% (НТВ) до 12% («Россия 1»); показа развлекательных программ – от 8% (НТВ) до 29% («Первый канал»). Различия в контентных стратегиях у более специализированных каналов еще более значимы.

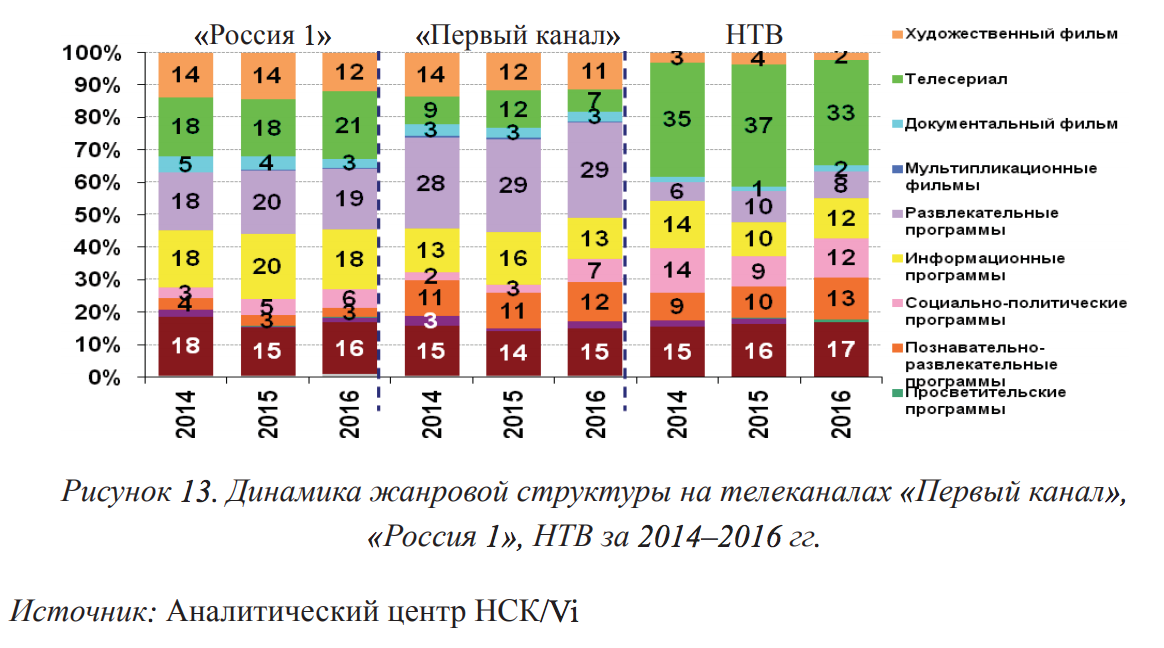

Устойчивость общей жанровой структуры эфира обусловлена стабильностью контентной политики большинства каналов. Так, например, за последние три года радикальных изменений в эфире «большой тройки» российских телеканалов практически не было. Из заметных трендов можно выделить сокращение доли показа художественных фильмов в эфире «Первого канала» (с 14% в 2014 году до 11% в 2016), наращивание показа социально-политических программ «Россией 1» и «Первым каналом» и рост доли познавательно-развлекательных программ у НТВ.

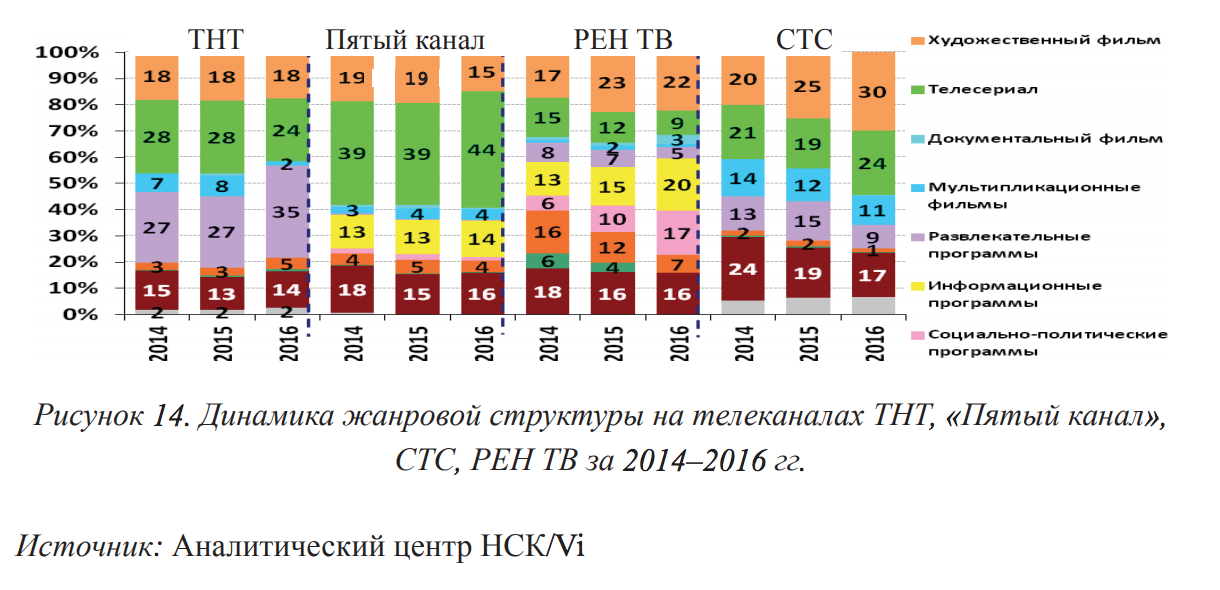

Более очевидны изменения в наполнении эфира у некоторых телеканалов «второго ряда», часть из которых является специализированными. Так, в 2016 году ТНТ заметно увеличил долю развлекательных программ (с 27% годом ранее до 35%) — прежде всего, за счет телесериального показа и анимации. СТС продолжает быстро наращивать показ художественных фильмов (20% эфира в 2014 году, 25% – в 2015, 30% – в 2016). «Пятый канал» в 2016 году заместил часть показа художественных фильмов телесериалами. РЕН ТВ, наоборот, постепенно снижает долю сериалов в эфире (с 15% в 2014 году до 9% – в 2016) и наращивает объем информационных программ (с 13% в 2014 году до 20% в 2016) и социально-политических (с 6% в 2014 году до 17% – в 2016). Доля же познавательно-развлекательных и просветительских программ у него сокращается.

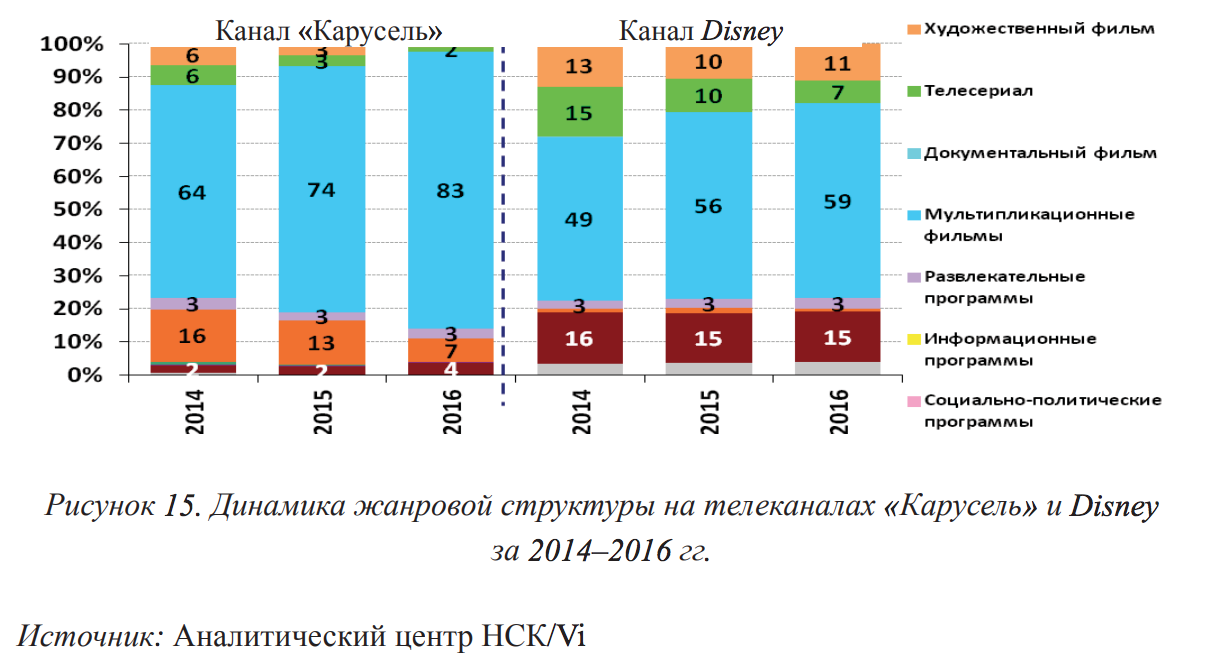

Увеличивается доля мультипликационного показа на каналах для детей за счет сокращения показа телесериалов и художественных фильмов. Так, на канале «Карусель» за последние три года доля анимации в эфире увеличилась с 64% до 83%, а на канале Disney – с 49% до 59%.

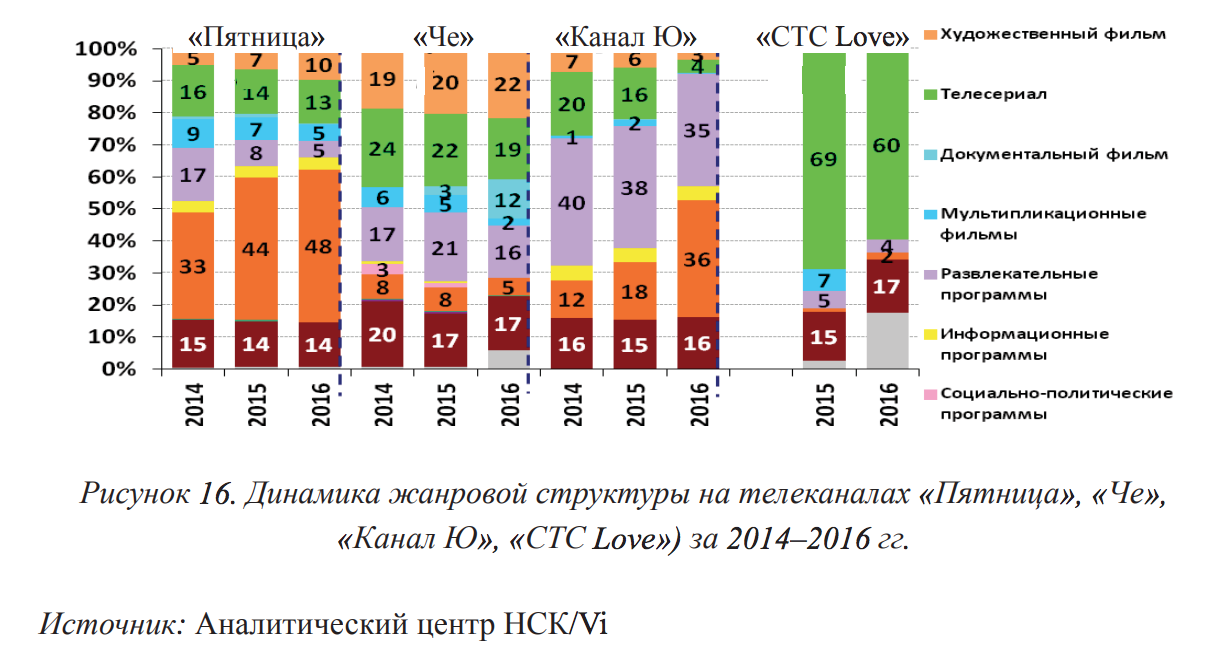

Примечательно и заметное снижение доли показа сериалов и развлекательных программ у ряда развлекательных каналов. При этом по крайней мере у части из них он замещается показом познавательно-развлекательных программ.

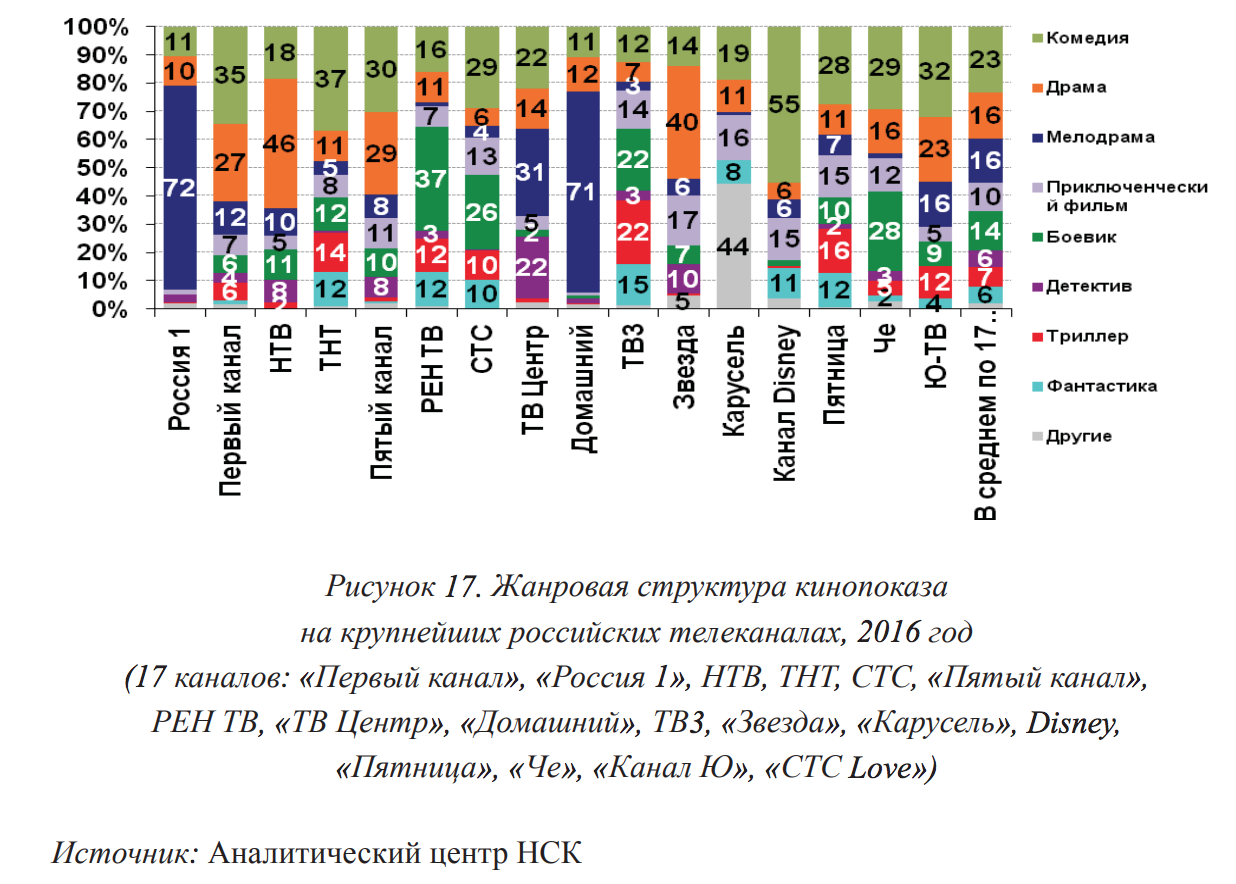

Среди кинофильмов в эфире крупнейших российских телеканалов преобладают комедии (23% в 2016 году), на втором и третьем местах — драмы и мелодрамы (по 16%). В некоторых случаях жанровые предпочтения в отношении кинофильмов у телеканалов выражены весьма четко: например, доля мелодраматического кинопоказа у «России 1» — 72%, у «Домашнего» — 71%; драматического у НТВ — 46%, у «Звезды» — 40%; комедийного у Disney — 55%, у ТНТ — 37%.

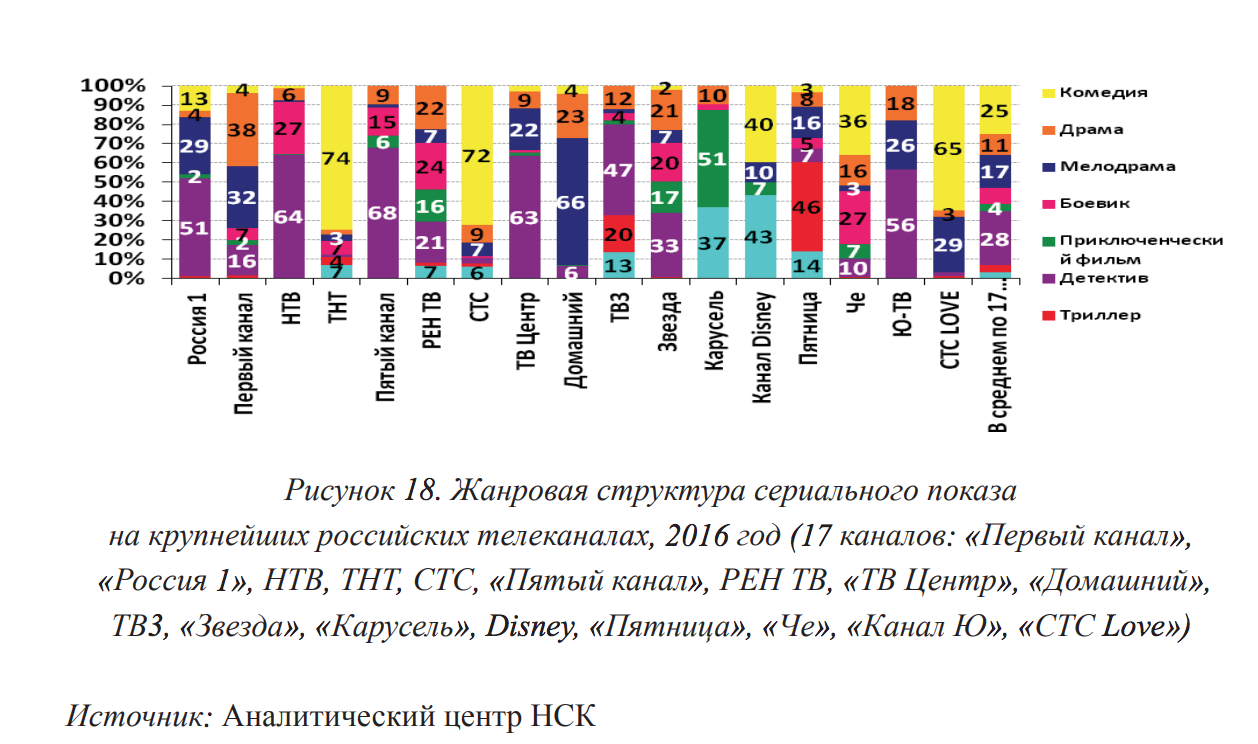

Лидер в сериальном показе — детективы (28% в 2016 году), на втором месте — комедии (25%) и мелодрамы (17%). Как и в случае с кинофильмами, ряд каналов делают ставку лишь на один вид сериального контента: «Пятый канал», НТВ, «Канал Ю», «Россия 1» — детективы; ТНТ, СТС — комедии; «Домашний» — мелодрамы.

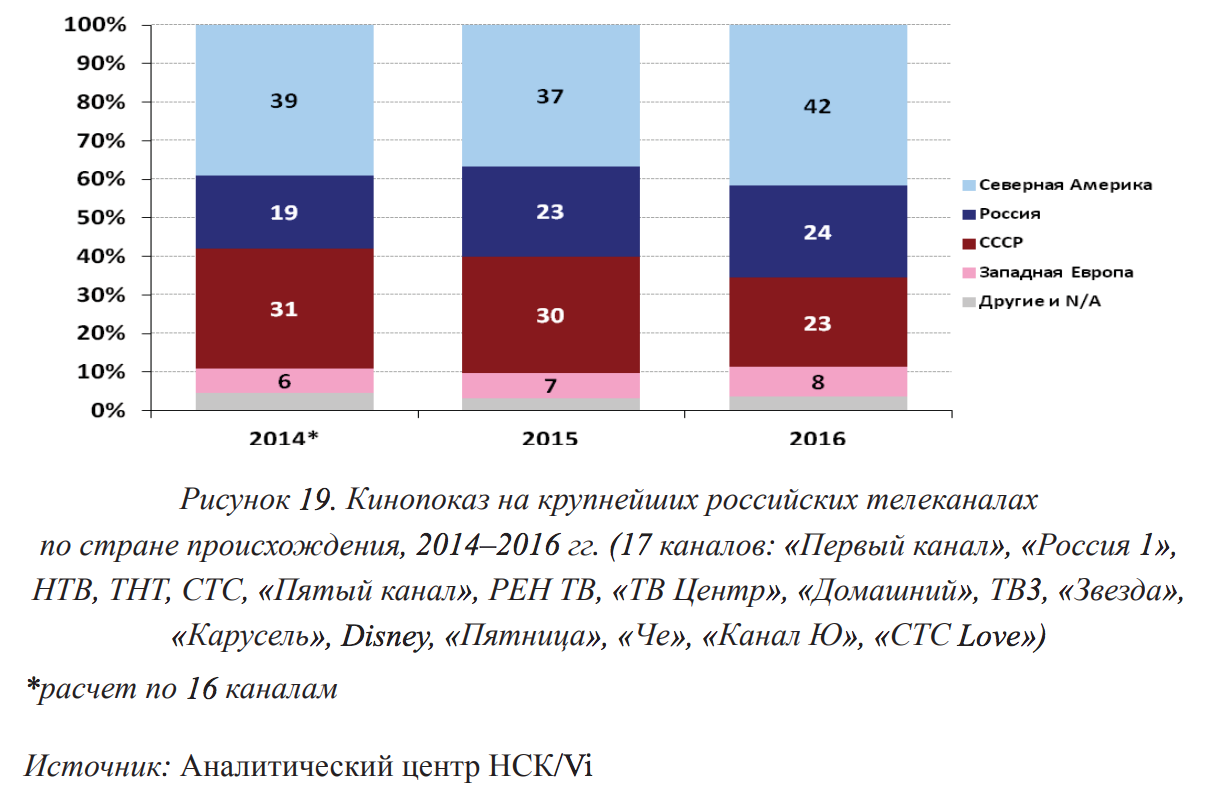

Показываемые на крупнейших российских каналах кинофильмы в основном имеют российское/советское или североамериканское происхождение. Но рост доли российского контента пока не может заместить заметное «вымывание» из эфира контента, произведенного в СССР, и доля отечественных телефильмов в показе в 2016 году составила менее половины.

У самых крупных каналов доминирование североамериканского контента более явно выражено, а доля российских телефильмов в 2016 году заметно упала (максимальная доля российского кино была в 2014 году – 25%). Показ советского кино у них к 2016 году снизился до 5%, это меньше, чем у фильмов западноевропейских студий.

В 2016 году наиболее высокой доля североамериканских кинофильмов была у канала Disney (88%), российских — у «Россия 1» (83%), советских — у «Звезды» (83%), западноевропейских — у «Карусели» (33%).

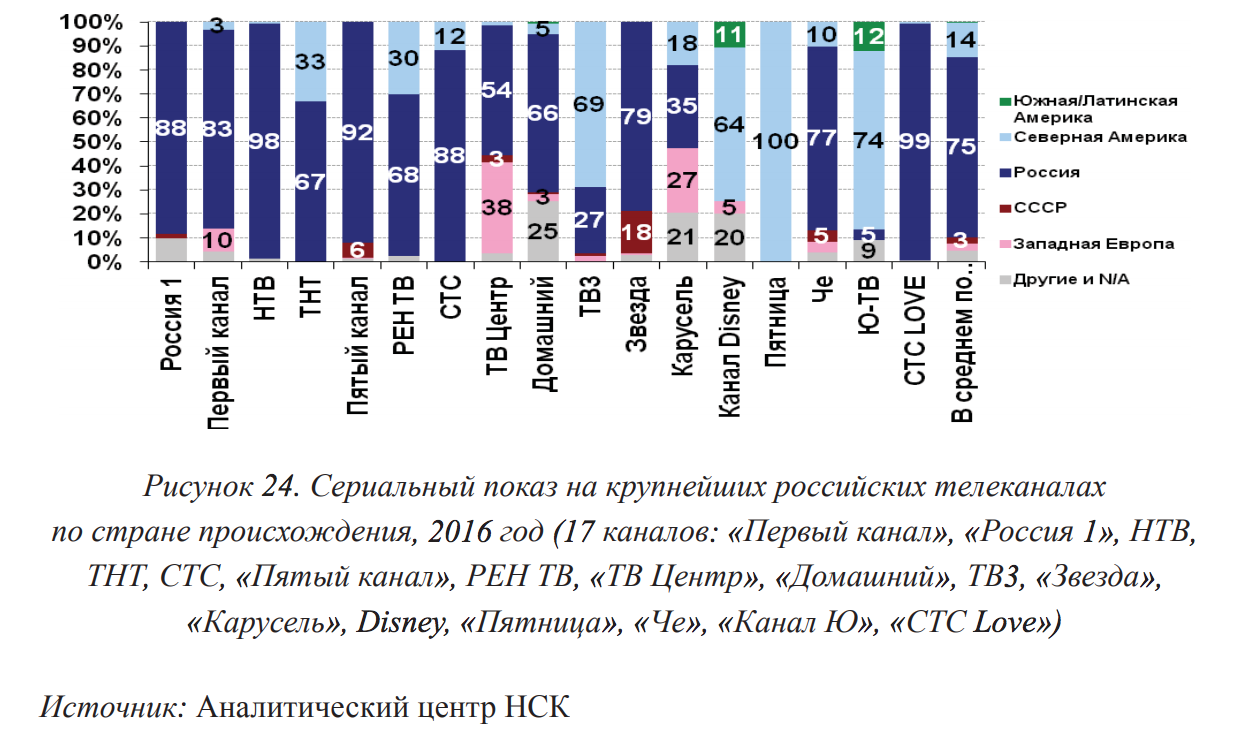

Телесериальный показ характеризуется полным доминированием отечественного контента, при этом его доля у крупных российских компаний с годами только возрастает — сейчас она составляет три четверти.

У крупнейших отечественных телеканалов процесс вытеснения иностранных телесериалов из эфира, похоже, достиг предела – доля российских сериалов уже несколько лет колеблется в диапазоне 82–86% (в 2016 году – 84%).

При этом «страновые предпочтения» в отношении сериалов у телеканалов выражены более отчетливо, чем в отношении кинофильмов. Например, 100% телесериалов в эфире канала «Пятница» в 2016 году – североамериканского производства, 98% у НТВ – российского.

Контент неэфирных телеканалов

Для рынка неэфирного телевидения России 2016 год оказался позитивным — появилось более 30 новых каналов, многие игроки активно проводили ребрендинги и обновления. Сегодня в России представлено уже более 430 каналов, в то время как в начале 2012 года было около 240 вещателей.

Из 20 закрывшихся в прошедшем году каналов каждый четвертый содержит в своем названии словосочетание «НТВ Плюс». Все они были закрыты в результате появления субхолдинга «Газпром-Медиа Матч» и его тематическими каналами.

В 2016 году неэфирное телевидение стало предлагать еще больше развлекательного контента. Количество телеканалов, позиционирующих себя в этом сегменте, увеличилось — эта категория уверенно занимает первую строчку, значительно опережая популярную категорию — познавательные каналы, число которых в сравнении с 2015 годом осталось неизменным. Рост можно было наблюдать среди киносериальных и региональных каналов, значительно увеличилось число вещателей, ориентированных на детскую аудиторию. Кроме того, на рынок было выведено несколько новых телемагазинов. Зато количество спортивных телеканалов, напротив, сократилось.

Тематическая направленность неэфирных каналов России

В 2016 году наибольшее внимание привлекает уже упомянутый выше детский сегмент. Эксперты отмечают, что большинство телеканалов для детей имеют хорошие показатели телесмотрения. При этом лидеры сегмента попадают не только в лучшие двадцатки тематических каналов, но и нередко приближаются по своим показателям к эфирным федеральным вещателям.

Так, в 2016 году оператор «Орион Экспресс» привел на российский рынок канал «Пингвин Лоло», в основе сетки которого российская и зарубежная анимация. Компания «Сигнал Медиа» запустила канал с мультипликацией для детей до 12 лет «Тлум HD», вещающий в высокой четкости. Другой крупный производитель контента – «Ред Медиа» – открыл телеканал «Малыш». Он ориентирован на детей от 0 до 7 лет и представляет в эфире зарубежные мультсериалы для дошкольников. Был запущен телеканал «Смайлик ТВ», ориентированный на аудиторию 3–12 лет. И, наконец, в декабре 2016 года компания «Контент Медиа» запустила детский телеканал «В гостях у сказки». На начало 2017 года пришелся запуск канала «О!» в составе «Цифрового телесемейства» «Первого канала».

Продолжается тенденция наращивания тематических телеканалов вокруг крупных федеральных вещателей. Так, «ТВ Центр» запустил в 2016 году новый познавательный канал «Центральное телевидение» (ЦТВ), в основу программирования которого легли передачи, накопленные за многолетнюю историю их флагманского вещателя. Дополнительной монетизацией своей богатой библиотеки занялся и НТВ. После того, как все каналы, содержавшие в названии «НТВ Плюс», ушли с рынка, НТВ возродил свой бренд в сегменте платного телевидения сразу в трех новых проектах: «НТВ Сериал», «НТВ Право» и «НТВ Стиль».

Кроме того, весной 2016 года холдинг «Газпром-Медиа» приобрел 49% акций музыкального телеканала A-One, и на его базе запустил «ТНТ Music».

В числе новых музыкальных вещателей также «Страна FM» с российской популярной музыкой и канал «Открытый HD».

Появилось в 2016 году два юмористических телеканала: «КВН ТВ», ставший совместным проектом холдинга «Ред Медиа» и телевизионного творческого объединения Александра Маслякова компании «АМИК», а также телеканал «Анекдот».

В 2016 году появилось несколько новых телемагазинов. Среди них «БУМ ТВ», IQ Shop и «От и До».

В рамках поддержки одноименной торговой марки открылся телеканал «Твой дом». Вышли на рынок вещатели Detektiv.Tv, предлагающий отечественные детективы, криминальные драмы и боевики; «Браво ТВ», посвященный авторскому кино и другим видам немассового искусства; бизнес-канал «Рубль»; эротический «Шалун»; познавательно-развлекательный H2 от владельцев History; канал о мошенниках, фокусниках, магах и гипнотизерах Tr!ck; 7tv – про неизведанное.

Среди любопытных тенденций неэфирного рынка можно выделить дальнейшее развитие так называемого «медленного телевидения»: два релакс-канала Slow и Noise, которые уже были представлены на рынке, в 2016 году запустились на платформе спутникового оператора «Орион Экспресс». Подобные релакс-продукты в мире существуют не первый год, но иногда и в этом необычном сегменте случаются открытия. Например, в Испании недавно начал вещание телеканал Napfl ix с очень скучным контентом специально для тех, кто хочет заснуть.

В 2016 году было проведено немало ребрендингов – так, крупнейший в России производитель популярных музыкальных телеканалов Bridge Media обновил все пять телеканалов холдинга, начав со своего дебютного телеканала Bridge TV: он получил новый контент и был переведен на широкоформатное вещание. Кроме того, холдинг запустил свой первый канал в высоком разрешении – Bridge HD.

Холдинг «Матч ТВ» в начале 2016 года переименовал футбольные каналы «НТВ Плюс» в «Матч! Футбол 1», «Матч! Футбол 2» и «Матч! Футбол 3», а телеканал «Боец» в «Матч! Боец». Каналы «Спорт», «Спорт 1», «НТВ Плюс Спорт» и «Спорт Плюс» были закрыты.

Произошел глобальный ребрендинг телеканалов, входящих в группу «Ред Медиа»: в августе все они сменили названия, обновили концепции вещания и эфирное оформление. Канал «Премьера» стал «Кинопремьерой», «Наше кино» — «Родным кино», «Киноплюс» – «Киномиксом», «Комедия ТВ» — «Кинокомедией», а «Индию ТВ» переименовали в «Индийское кино». В рамках ребрендинга сменили свое позиционирование каналы «HD кино» и «НТВ Плюс Киноклуб». На базе первого создали канал «Киносемья», а на базе второго – канал «Киносвидание».

Компания «Амедиа» развела аудиторию двух своих телеканалов по гендерному признаку. «Amedia 2» теперь позиционируется как телеканал про любовь и ориентирован на молодую и активную женскую аудиторию в возрасте от 25 до 45 лет. Главная цель ребрендинга – отстройка от конкурентов со схожими целевыми аудиториями, а именно телеканалов «Русский Роман», «СТС Love» и «Русский Бестселлер». Вещатель изменил содержательное наполнение, визуальный стиль и логотип. Спустя несколько месяцев аналогичные перемены коснулись и «Amedia1». Телеканал был переименован в A1, поменял формат, визуальное оформление и начал позиционироваться как «канал для мужчин».

В сентябре детский телеканал Gulli был переименован в Gulli Girl и переориентирован на девочек от 4 до 14 лет.

Новые форматы и направления

Важным конкурентным преимуществом неэфирного телевидения является не только доступ к большому числу телеканалов, но и предоставление уникальных услуг, а также качество передаваемого изображения. Это заставляет неэфирных вещателей активно переходить на широкоэкранный и HD-формат. К примеру, в июне 2016 года группа компаний Viasat запустила HD-версии сразу пяти своих телеканалов: TV1000, «TV1000 Русское кино», TV1000 Action, Viasat Explore и Viasat History.

В 2016 году практически все ведущие неэфирные операторы расширили свои предложения на 5–10 HD-каналов. В среднем абоненты спутникового телевидения в России («Триколор», «НТВ Плюс») имеют возможность принимать около 40 HD-каналов. Московские абоненты IPTV («Билайн ТВ») – около 55. В отдельных случаях – таких как, к примеру, «Интерактивное ТВ» Ростелекома – количество предлагаемых телеканалов превышает 70.

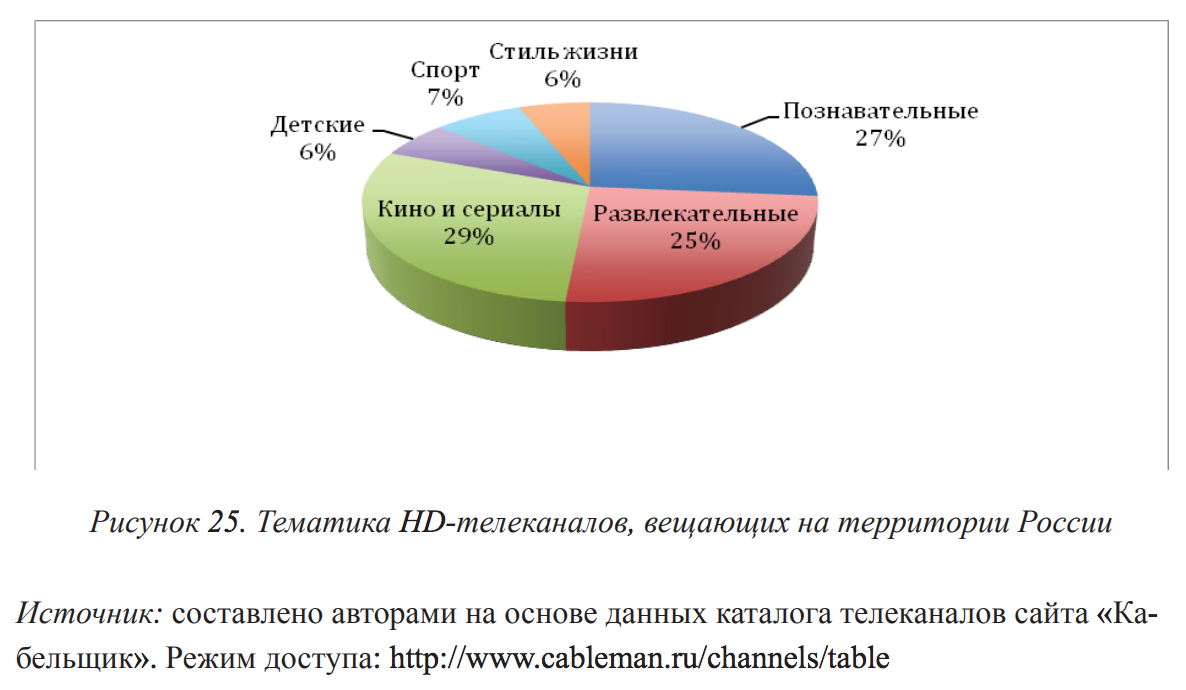

В целом на российском рынке сейчас представлено порядка 76 телеканалов высокой четкости, тематика которых совершенно различна. Еще 57 каналов вещает в формате стандартного и HD-качества одновременно.

В 2016 году четко наметилось два вектора развития платного телевизионного рынка: освоение формата ультравысокой четкости (Ultra HD/UHD) с разрешением 4К и 8К, и дальнейшее распространение онлайн-вещания на платформах ОТТ. Представители индустрии все чаще говорят об этих направлениях как самых перспективных и делают ставки на их развитие.

Несмотря на то, что сейчас в формате UHD транслируется менее 1% от всех телеканалов, аналитики NSR прогнозируют, что к 2025 году в мире их будет насчитываться уже 785, а присутствие UHD-вещателей в пакетах операторов станет такой же знаковой имиджевой составляющей, как сейчас наличие HD-каналов.

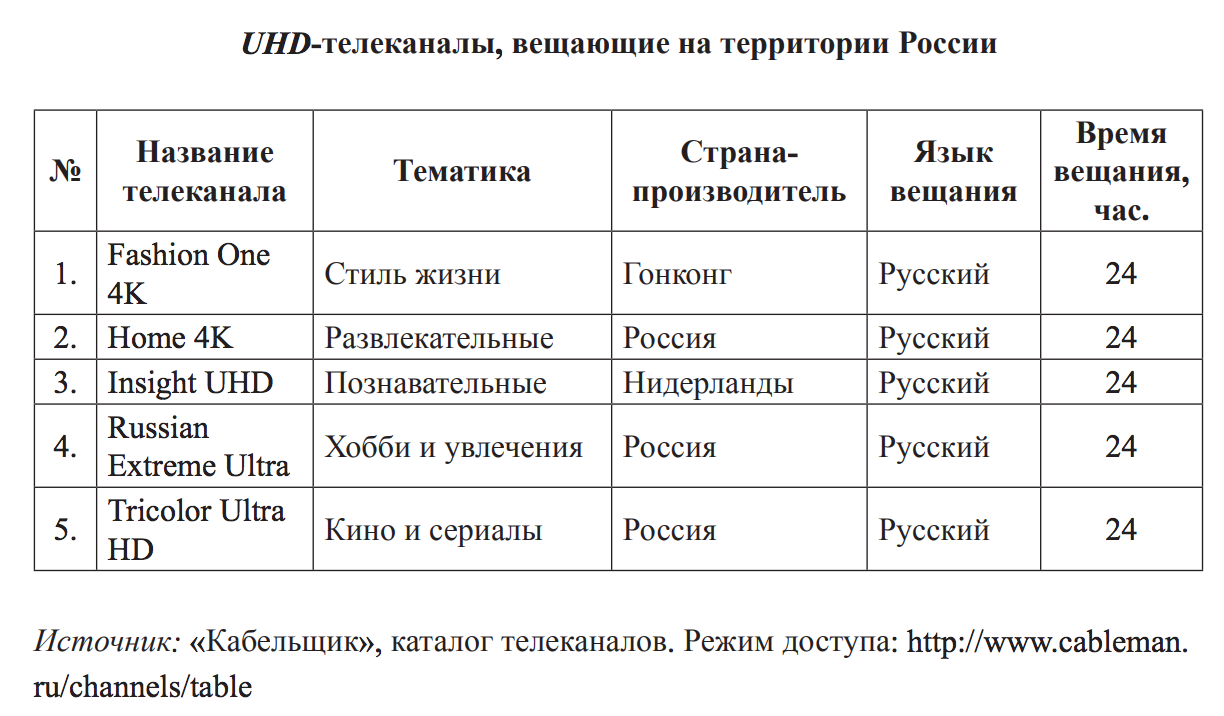

Российский рынок неэфирного телевидения в новую форматную гонку включился очень активно: в 2015 году у нас появилось сразу два UHD-телеканала – Insight и Ultra HD, однако говорить о том, чтобы это событие произвело взрывной эффект, пока не приходится. Несмотря на то, что многие российские операторы неэфирного телевидения технически готовы к трансляции UHD-каналов, предлагать их абонентам они не торопятся. Высокая стоимость закупки и выделение значительных спутниковых емкостей, которое требует Ultra HD, не оправдывает себя, поскольку большинство зрителей пока просто не имеют оборудования, для просмотра каналов ультравысокого разрешения.

Отдельную проблему представляет недостаток UHD-контента. Производители съемочного оборудования сейчас активно вкладываются в развитие UHD, почти весь новый продукт снимается в формате 4К, но его явно недостаточно для запуска большого числа тематических каналов.

Некоторые российские операторы и вовсе считают, что всплеск зрительского интереса к UHD можно ожидать лишь тогда, когда в этом формате начнут вещать наиболее популярные у зрителя федеральные каналы. Пока же он явно нуждается в популяризации, которой вещатели и занимаются– так, в 2016 году медиахолдинг «Газпром-Медиа» провел съемки премьер и наиболее популярных постановок Мариинского театра в сверхвысоком разрешении, чтобы в дальнейшем использовать эти материалы для показа. И уже в марте 2017 года его дочерняя компания «НТВ Плюс» запустила вещание сразу двух UHD-каналов – Fashion One 4K и Festival 4K. В 2016 году оператор «Уфанет» запустил вещающий в разрешении Ultra HD релакс-канал Home 4K. А в начале 2017 года на рынок был выведен еще один канал ультравысокого разрешения – Russian Extreme Ultra.

Таким образом, к началу 2017 года на российском рынке неэфирного телевидения было представлено уже пять UHD-каналов, четыре из которых можно подключить в рамках специального пакета оператора «Триколор», доступного на европейской части территории России.

Синергия традиционного телевидения и интернет-вещания сегодня остается вторым перспективным направлением развития неэфирного рынка. Среди интерактивных функций – возможности по управлению эфиром (постановка на паузу, перематывание, отложенный просмотр и т. п.) и предоставление дополнительных сервисов – услуги мультискрин (телепросмотр на мобильных устройствах), доступа к телеархиву или онлайн-видеоплощадкам оператора. Перспективным специалисты также считают развитие сервисов персонификации: системы рекомендаций, настраиваемого интерфейса устройства, возможности выбора и конструирования пакетов телеканалов «под себя».

Производство телевизионного контента

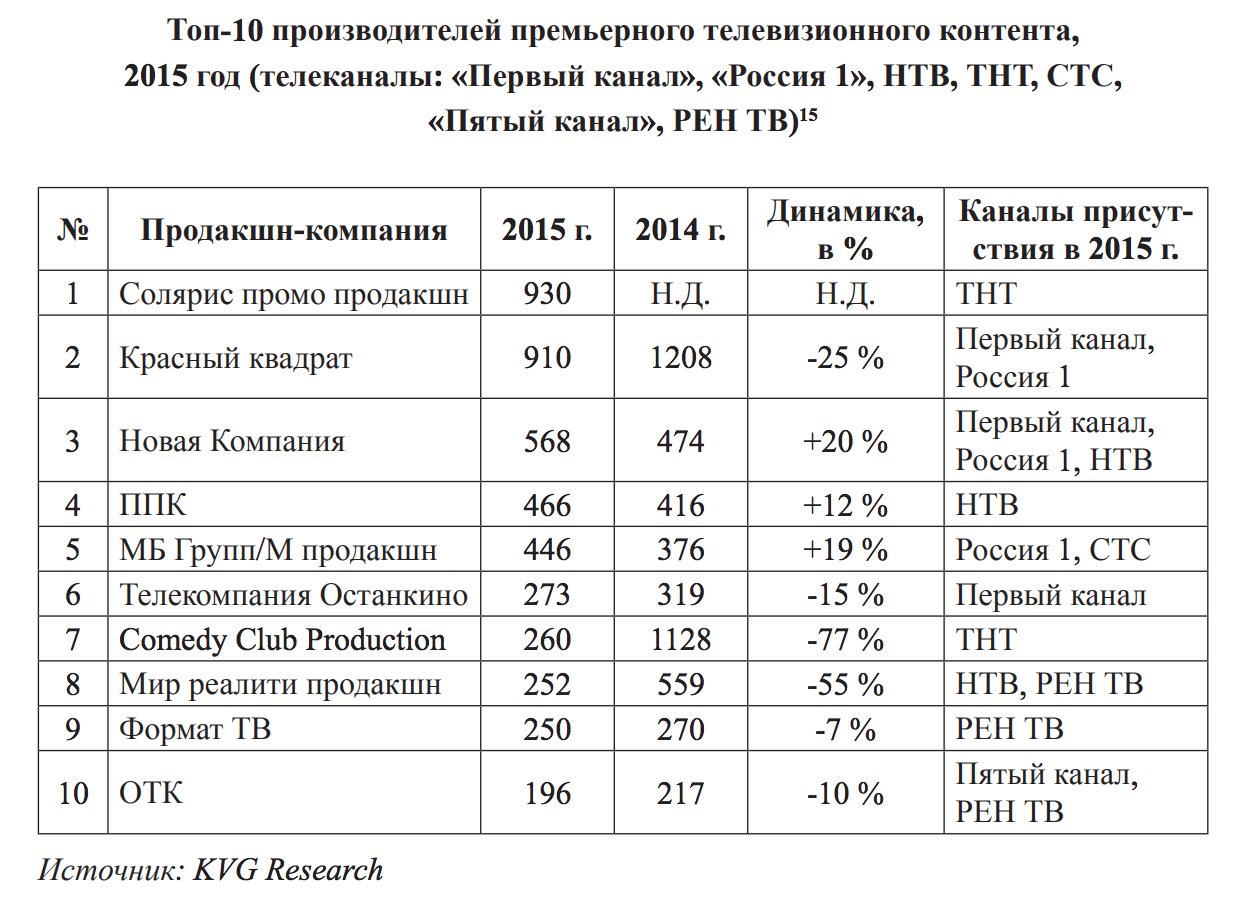

На рынок телевизионного контента в 2016 году действовали непростые финансовые условия, к которым старались адаптироваться продакшн-компании и вещатели. Так, по данным исследовательской компании KVG Research, в 2015 году (более свежих данных нет) семь крупнейших отечественных телеканалов («Первый канал», «Россия 1», НТВ, ТНТ, СТС, «Пятый канал», РЕН ТВ) представили в эфире 9 400 часов премьерного российского контента (-12% по сравнению с предыдущим годом). Падение длится не первый год – в 2014 году премьерный показ был на те же 12% меньше уровня 2013 года (всего 10 600 часов). При этом ускорилось сокращение денежного объема рынка премьер. В 2015 году объем закупок составил 40,3 млрд рублей (-9% к уровню предыдущего года). В 2014 году рынок падал всего на 3%.

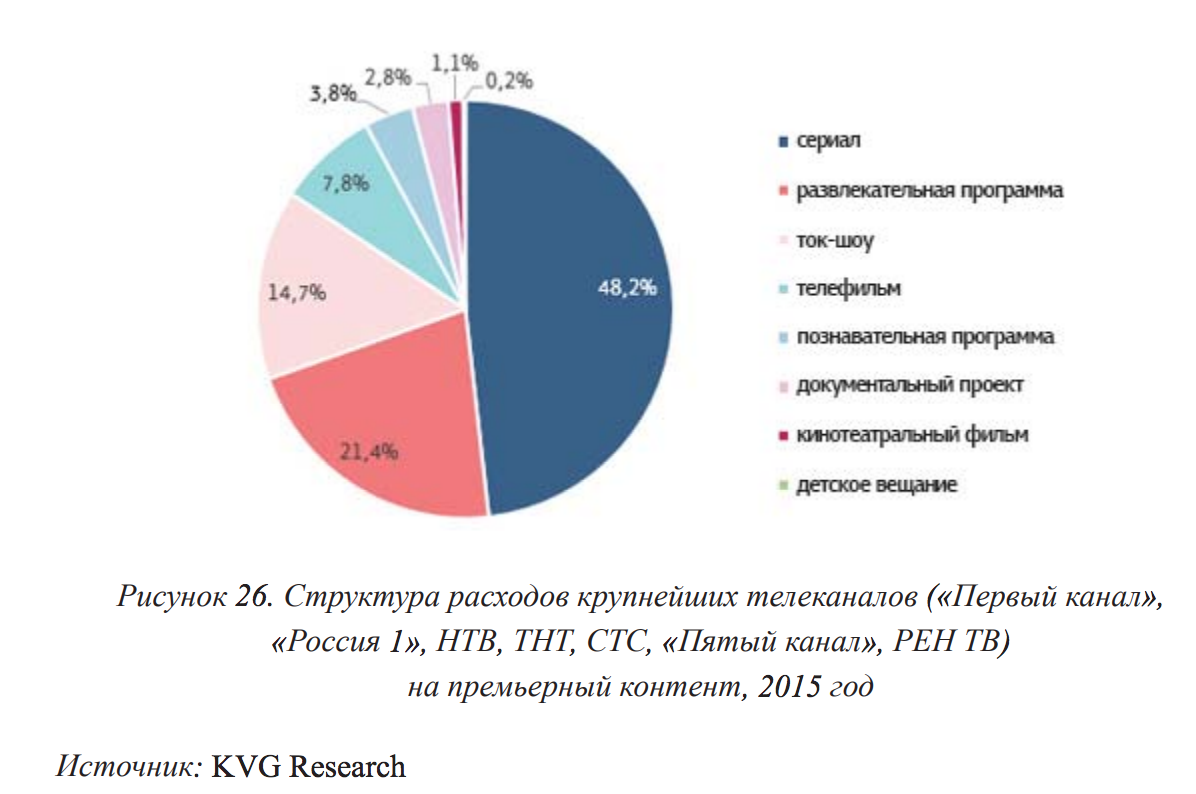

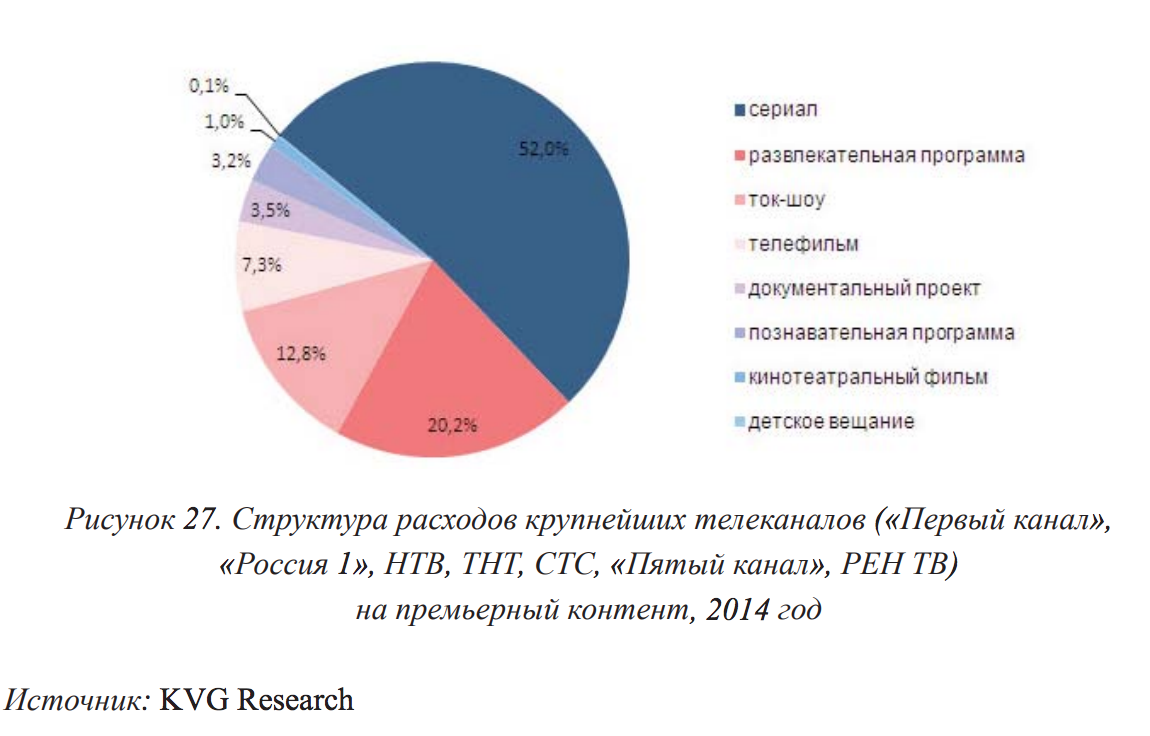

В 2015 году крупные телеканалы заметно сократили затраты на закупки сериального контента – в относительных показателях их доля упала с 52% в 2014 году до 48%. Доля средств, потраченных на две других крупнейших категории контента – развлекательные программы и ток-шоу – выросла (с 20,2% до 21,4% и с 12,8% до 14,7% соответственно).

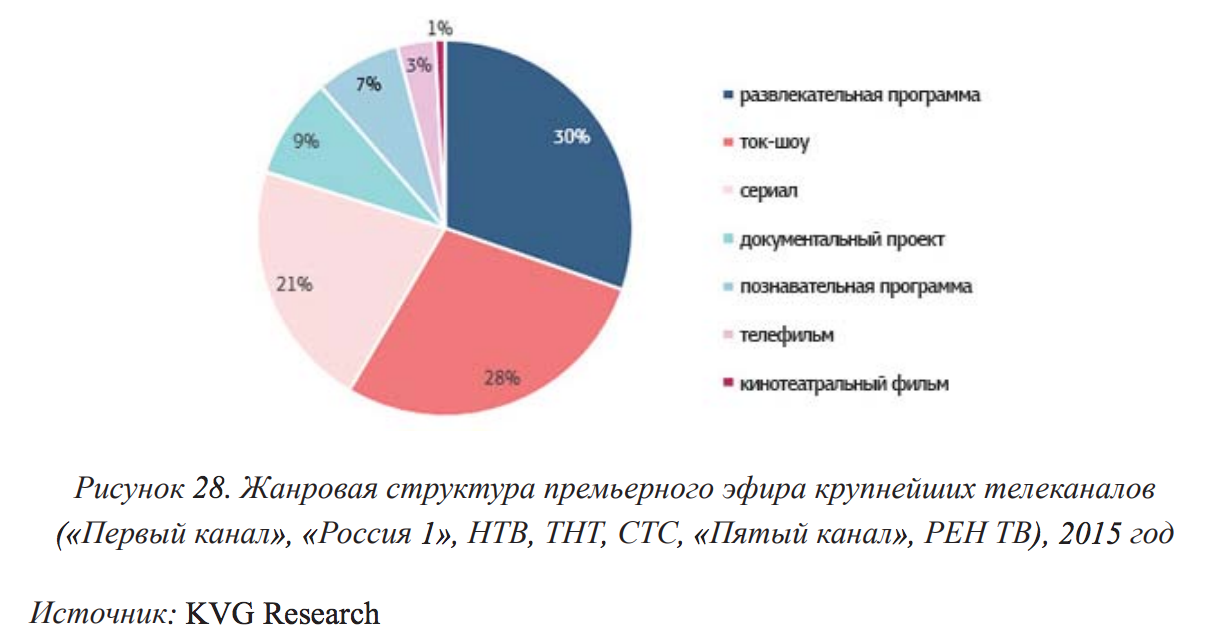

Дорогой сериальный контент замещается более дешевыми телепрограммами – в 2015 году сериалы уступили второе место по доле демонстрируемого премьерного контента ток-шоу. Если в 2014 году сериалы составляли 28,2% премьерного эфира, то в 2015 году – всего 21%. В то же время доля премьерных развлекательных программ выросла с 29,6% до 30%, а ток-шоу – с 22,7% до 28%.

Подобная политика вещателей отразилась на финансовом положении производителей контента – выручка и прибыль многих продакшн-компаний снизилась. Так, в 2015 году, по данным «СПАРК-Интерфакс», выручка «Красного квадрата» упала на 23% (падение чистой прибыли — в 5,4 раза), Comedy Club Production — на 25,6%, «Мир Реалити продакшн» — на 56,3%, «Форвард-Фильм» — на 41,3%.

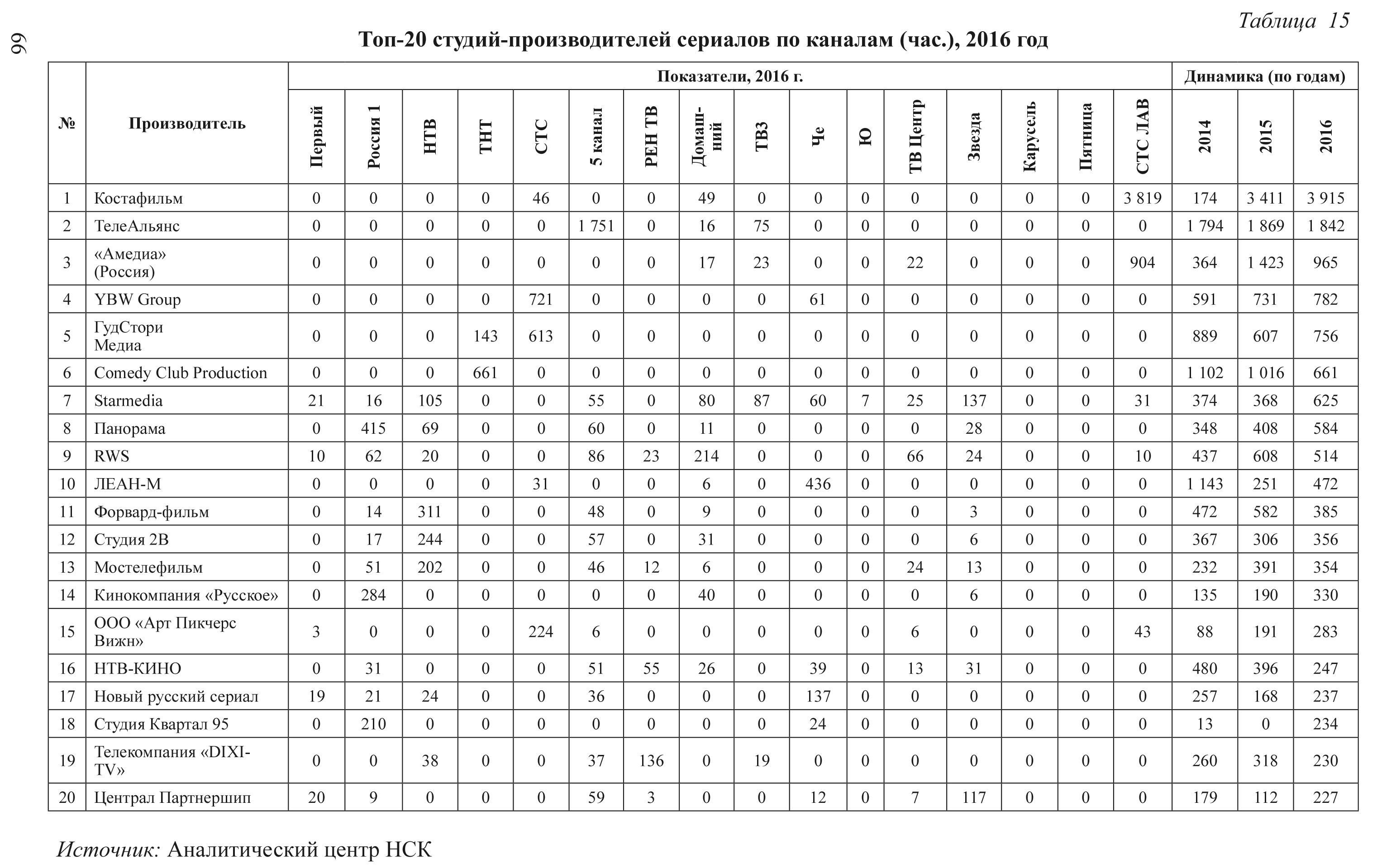

Тем не менее рынок контента начал оправляться от проблем – по данным KVG Research, в 2016 году крупнейший сегмент рынка контента (сериалы и телефильмы) вырос на 22%: на разной стадии производства было 1 038 проектов общей продолжительностью 9 702 часа. Показательно, что в два последних квартала 2016 года производилось максимальное количество новых проектов за последние два года.

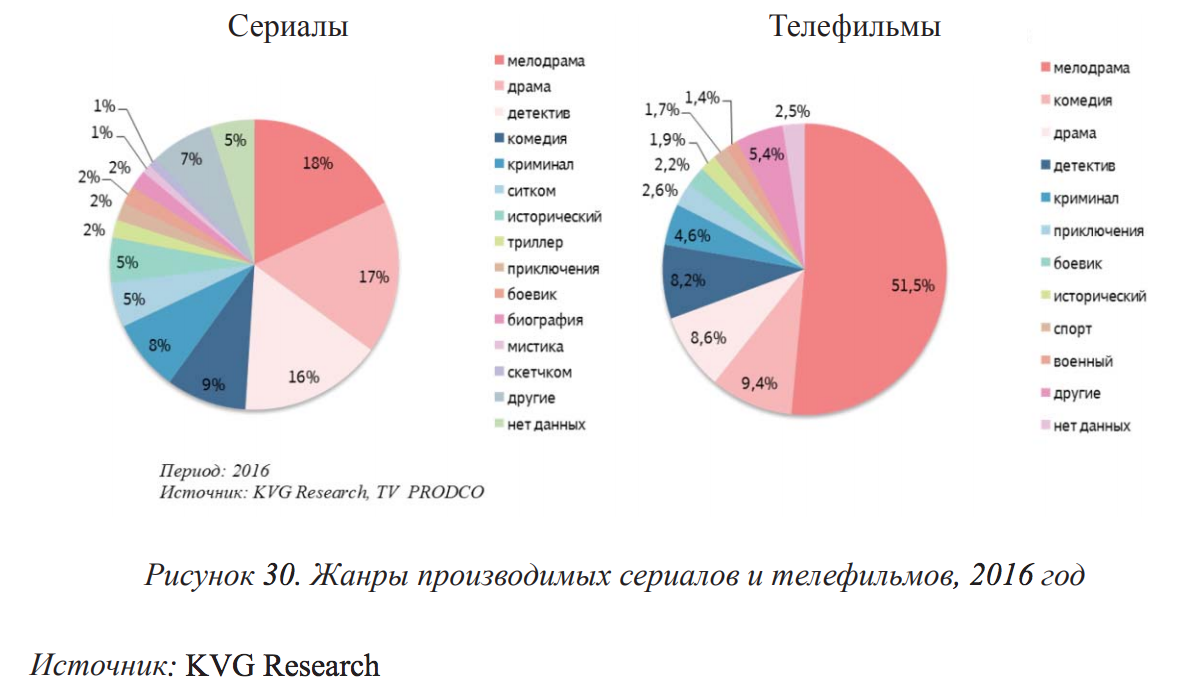

Более половины производимых сериалов составляют мелодрамы, драмы и детективы. Среди производимых телефильмов с огромным перевесом доминируют мелодрамы.

Рынок контента в России сильно концентрирован с точки зрения закупок – на долю «большой тройки» телеканалов приходится 57% новых сериальных проектов и телефильмов. На четвертом месте по количеству закупок этого дорогого контента – «ТВ Центр», уже не первый год наращивающий объемы заказов.

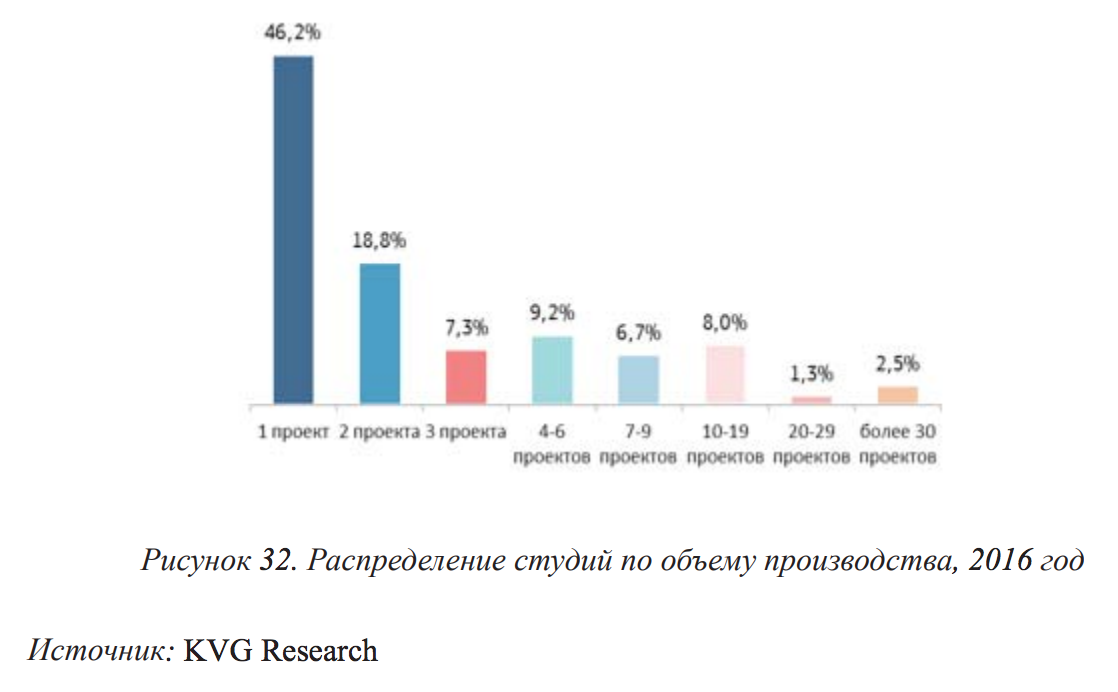

Сфера непосредственно производства телевизионного контента в России исторически сильно раздроблена – на рынке работает множество мелких студий. В 2016 году, как отмечает KVG Research, 46,2% компаний, принимавших участие в исследовании (более 250 наименований), занимались производством только одного проекта. Более 30 активных проектов в портфеле было только у 2,5% студий.

В 2016 году был запущен процесс ликвидации одного из крупнейших отечественных производителей телепрограмм – Первой производственной компании (ППК). Участники рынка объясняют это сменой гендиректора основного покупателя проектов ППК – телеканала НТВ.

Еще в 2015 году на первое место в рейтинге производителей премьерного телеконтента вышла компания «Солярис промо продакшн», которая годом ранее не входила даже в топ-2014. Причина взлета заключается в том, что «Солярис промо продакшн» занялся съемками реалити-шоу «Дом-2», предыдущий же его производитель Comedy Club Production со второго места в рейтинге за год упал сразу на седьмое (-77% по объемам поставок премьерного контента).

По данным Аналитического центра НСК, изучившего показ всего (не только премьерного) контента на ведущих российских каналах, даже крупнейшие продакшн-студии не отличаются стабильностью представленности их продукции в эфире. Объем вещания по годам может различаться в несколько раз. Так, если в 2014 году крупнейшие вещатели показали всего 174 ч. продукции нынешнего лидера – компании «Костафильм», то в 2016 – 3 915 ч. Объем показа продукции одной из самых известных отечественных продакшн-студий, «Амедиа» (третье место в 2016 году), в 2014 году составлял 364 ч., в 2015 – 1 423 ч., в 2016 – 965 ч.

Все вышесказанное, пусть и косвенно, свидетельствует об одном: российский рынок контента был и остается «рынком покупателя», степень зависимости производственных компаний от вещателей остается сильной, а число мощных независимых продакшн-студий, очевидно, измеряется единицами. Хотя некоторое оживление рынка рекламы и адаптация к более жестким условиям привели в 2016 году к росту ряда количественных показателей рынка телеконтента, который скорее всего продлится и в 2017 году.

Подробнее: https://adindex.ru/publication/analitics/channels/2017/10/10/166352.phtml

Источник: текст и фото adindex.ru