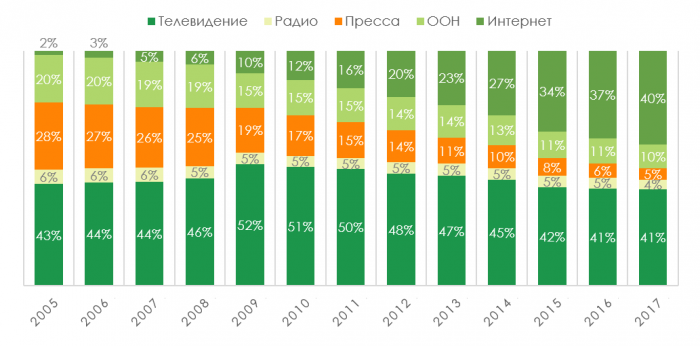

По итогам года объем всего рекламного рынка страны составил 417 млрд рублей, что выше прошлогоднего показателя на 14%. Основные тенденции 2016 года получили свое продолжение и в 2017 году, где абсолютными лидерами рынка являются телевидение и интернет. Примечательно, что в 2016 году на эти два медиа приходилось порядка 78%, в прошедшем же периоде, их совокупная доля рекламных бюджетов превысила отметку в 80%. Получается, что на оставшиеся три медиасегмента(радио, печатные СМИ, ООН) приходится меньше 1/5 рынка.

Очевидно, что прирост интернета, единственного сегмента, увеличившего собственную долю на рынке, осуществляется за счет этих трех сегментов, каждый из которых потерял в долевом распределении от 0.5 п.п. до 1.2 п.п.

Любопытно взглянуть, как ведут себя эти СМИ в новых условиях. Для этого предлагаем сравнить радио с сегментом ООН и печатными СМИ за период 2005—2017 годов: доля печатных СМИ сократилась почти в 6 раз, а доля ООН снизилась ровно на половину, с 20% до 10%. На фоне столь масштабных изменений медиаструктуры рынка доля радио в рекламных бюджетах сократилась примерно на треть — с 6,2% до 4,1%. В какой-то мере это свидетельствует об относительно устойчивом спросе рекламодателей на данный вид коммуникаций с потребителем.

Говоря об итогах рекламного рынка, его структурных особенностях, также следует уделить внимание методическим вопросам оценки АКАР некоторых сегментов. В 2017 году корректировке методики и последующему пересчету подверглись два сегмента — радио и пресса.

В части радио корректировки проводились только по региональному подсегменту. Инициативной группой, в состав которой вошли крупнейшие радиохолдинги, были представлены серьезные аргументы в пользу пересмотра существующей системы оценки. Так, в локальном радиовещании значительно увеличилось количество действующих лицензий на радиовещание в средних и небольших городах, расширились филиальная сеть радиохолдингов и зона мониторинга локального радиовещания.

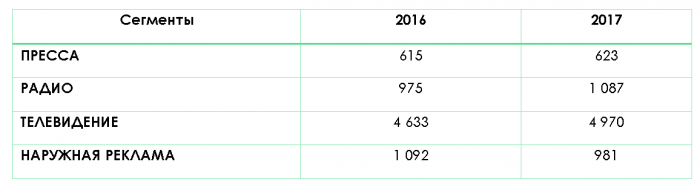

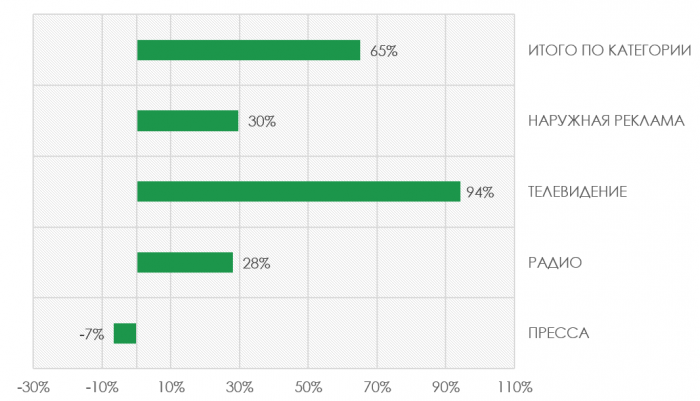

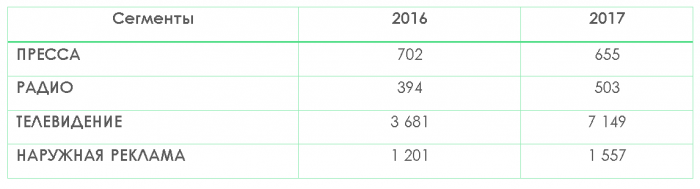

В результате совместно проведенной оценки рынка, комиссия АКАР представила следующую таблицу:

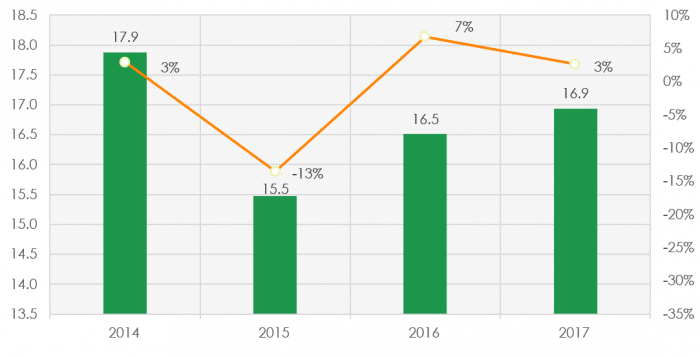

Как следует из таблицы и вышесказанного, объем рекламных затрат в сегменте радио увеличился почти на 3%. Если же принять во внимание величину инфляции(в 2017 году она составила 2,5%), то заявленный рост бюджетов в сопоставимых ценах почти целиком сходит на нет.

При более детальном рассмотрении следует отметить, что надежда радийщиков достигнуть показателей докризисного уровня 2014 года рухнула после подведения итогов за II и III кварталы, которые продемонстрировали отрицательную динамику, тем самым лишив их этой возможности.

Тем не менее положительной динамикой в течение года отметились первый(+8%) и последний кварталы(+4%). При этом региональный подсегмент радио ощущал себя значительно лучше. Бюджеты региональной составляющей радиорекламного рынка выросли на 4% по сравнению с 2016 годом. Таким образом, на региональном рынке по динамике радио занимает вторую позицию после телевидения, а по объемам вплотную приблизилось к наружке.

Во многом это связано с сохраняющимися проблемами наружной рекламы в регионах, в результате которых рекламодатели зачастую отдают предпочтение радио. К ним можно отнести и продолжающуюся политику региональных властей по приведению конструкций к стандартам обновленного ГОСТа, в результате чего идет сокращение инвентаря, и усилившийся контроль за проведением тендеров, аукционов и конкурсов со стороны ФАС(громкое судебное дело в Санкт-Петербурге), также имеет место завышение цен на выставляемые лоты, в результате чего операторы попросту бойкотируют торги(случай в Екатеринбурге).

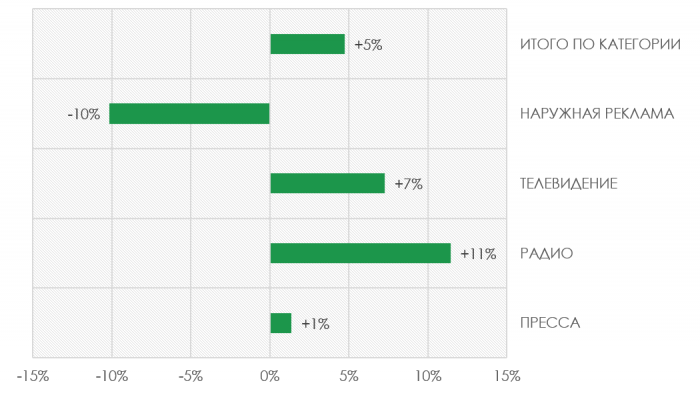

Далее предлагаем более подробно остановиться на федеральном подсегменте радиорекламы(Москва+сеть) в части классической рекламы. Рассмотрим, какие позиции занимает радио по отношению к другим«традиционным» медиа(телевидение, наружная реклама, пресса) в части федерального размещения.

Для начала проанализируем распределение рекламных бюджетов внутри шести основных для сегмента радио товарных категорий. Говоря о распределении рекламных затрат между категориями, следует отметить, что в таблицах использованы данные по всем так называемым традиционным медиа — телевидению, наружной рекламе, радио, прессе. Интернет в данном случае мы, к сожалению, не имеем возможности анализировать, поскольку система мониторинга и оценки бюджетов не позволяет этого сделать.

Никто не станет оспаривать утверждение, что развитие рекламного рынка напрямую зависит от того, в каком на данный момент состоянии находится экономика страны в целом и потребительский рынок в частности. Так, в течение 2017 года мы имели возможность наблюдать оживление потребительского спроса в сфере продаж легковых автомобилей. По данным Ассоциации европейского бизнеса(АЕБ), спрос на новые автомобили в 2017 году увеличился на 11,9%, что не могло не отразиться на рекламном рынке.

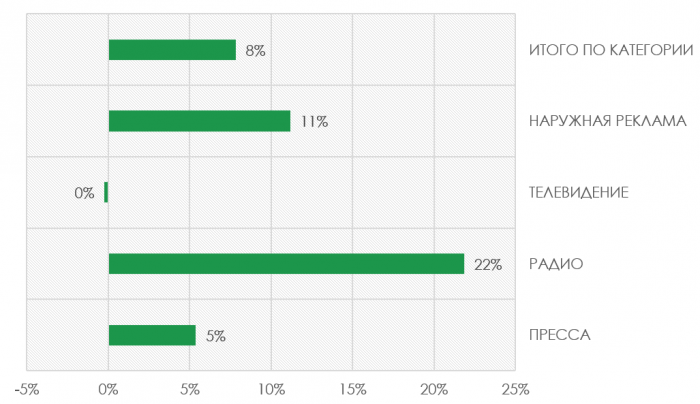

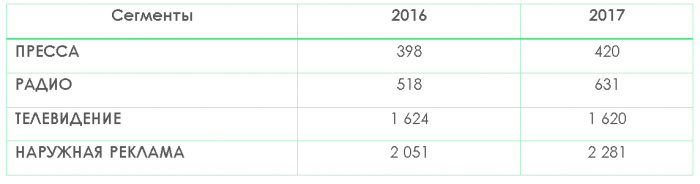

«Легковые автомобили» — та категория, которая весьма активно использует радиорекламу. По итогам года именно сегмент радио показал самую высокую динамику по данной категории. В сравнении с прошлогодним объемом бюджетов затраты рекламодателей на радиорекламу прибавили 11%, что позволило радио опередить наружную рекламу.

Все это стало возможным в том числе благодаря существенному увеличению рекламных бюджетов на радио крупных рекламодателей, таких как Volkswagen Audi Group(VAG), Toyota, Suzuki и др. Кроме того, если все вышеперечисленные рекламодатели отмечаются постоянным присутствием на радио и большая их часть входит в ТОП 10, то такие игроки, как Sollers и Chery, не проявляют активности в части радиорекламы(последнее размещение на радио было в октябре 2015 года), однако в 2017 году они вновь возобновили размещение на радио, обеспечив себе место в первой двадцатке.

На протяжении всего года самая высокая динамика, превышающая рыночную — почти в 4,5 раза! — демонстрировала категория«Финансовые и страховые услуги». Небывалому всплеску рекламной активности данной товарной категории способствовала как надзорная политика ЦБ, так и снижение ключевой ставки. В целом финансовый сегмент рынка уже в 2016 году демонстрировал признаки стабилизации, а в 2017 году превысил самые смелые ожидания. Так, активы банковского сектора выросли на 9%, а объем розничного кредитного портфеля увеличился на 13%. Не может не радовать существенное сокращение отзыва лицензий у кредитных организаций: в течение года их количество сократилось на 50, тогда как в 2016 году было 110 случаев отзыва. Все эти факторы способствуют как увеличению рекламной активности действующих игроков на рынке, так и появлению новых.

При более детальном рассмотрении становится очевидно, что столь бурный рост бюджетов стал возможен в том числе благодаря рекламодателям, размещавшимся на ТВ. В основе своей это были крупные игроки банковского сектора, такие как Тинькофф Банк, Группа ВТБ и Сбербанк.

Если же внимательнее проанализировать данную категорию в части радио, то рост бюджетов на 28% хоть и выглядит весьма скромно на фоне телевидения, но в формате радио данный показатель является одним из самых высоких за 2017 год. Доля категории внутри сегмента, по сравнению с прошлым годом, выросла на 1.5 п.п. Подавляющее большинство крупных и средних рекламодателей существенно увеличило свое присутствие на радиочастотах. Драйверами роста в отчетном периоде выступают Локо-Банк, Московский кредитный банк, Альфа банк и Промсвязьбанк.

По итогам 2017 года прирост бюджетов в категории«Досуг, развлечения, туризм, отдых», продемонстрировали почти все медиа кроме ТВ, бюджеты которого остались на прежнем уровне.

В рамках радийного рынка категория«Досуг, развлечения, туризм, отдых» показала уверенный рост, почти в 3 раза опережающий средний по категории(+22%). По сравнению с прошлым годом в лидеры рынка выбились различные концертные площадки, промоутерские и кинопрокатные компании, заметно активизировавшиеся в 2017 году. Основными драйверами роста стали«Русский шоу-центр», «Орглот», «Олимпийский». Они заняли место кинотеатров и других рекламодателей сферы развлечений, которые, в основе своей, снизили затраты на радиорекламу.

Следует также отметить, что отрицательную динамику, среди прочих, показали такие крупные для сегмента радио категории, как«Недвижимость» и «Медицина и фармацевтика». Падение бюджетов к прошлому году составило -10% и -% соответственно.

В части распределения рекламных бюджетов по группам рекламодателей есть как позитивные, так и негативные моменты. Основной прирост рекламных бюджетов, пускай и небольшой, стал возможен благодаря средним рекламодателям. Они увеличили объемы затрат на радиорекламу, что отразилось и на их долевом распределении(+2 п.п. в группе ТОР 11−40). С другой стороны, самая крупная группа рекламодателей ТОП 100+ сократила рекламные затраты на 3%.

В целом количество рекламодателей, размещающих свою рекламу на радиочастотах, сократилось более чем на 7%, при этом основная их часть была нацелена на московское размещение, то есть трансляцию ролика только на московский регион вещания. Ситуация с сетевым вещанием обстоит лучше: по итогам года доля такого вещания увеличилась более чем на 2 п.п.

Резюмируя все вышесказанное, следует отметить, что сам по себе радийный рынок достаточно стабилен. Но в тоже время он испытывает серьезное давление со стороны ТВ и интернета. Все это в значительной степени способствует усилению конкуренции и борьбы за рекламодателей внутри радиорекламного рынка. Кроме этого, подобная ситуация неизменно приводит к снижению доли бюджетов на рекламном рынке. Полагаем, что подобная тенденция сохранится и в ближайшие 2−3 года.

В связи с этим основным игрокам радиорынка уже сейчас приходится разрабатывать новые платформы и сервисы, в том числе в digital-среде. На наш взгляд, это положительный тренд, который открывает новые каналы коммуникации, а также позволяет нарастить аудиторию радиостанций.

Источник: текст и фото Sostav.ru

Ольга Карлинская

Ольга Карлинская