Несмотря на общий двузначный рост отечественного рекламного рынка в 2018 году, расходы рекламодателей в сегменте радио остались на уровне 2017 года: по данным АКАР, объем рекламных инвестиций на радио составил порядка 16,9 млрд рублей, динамика сегмента оказалась нулевой.

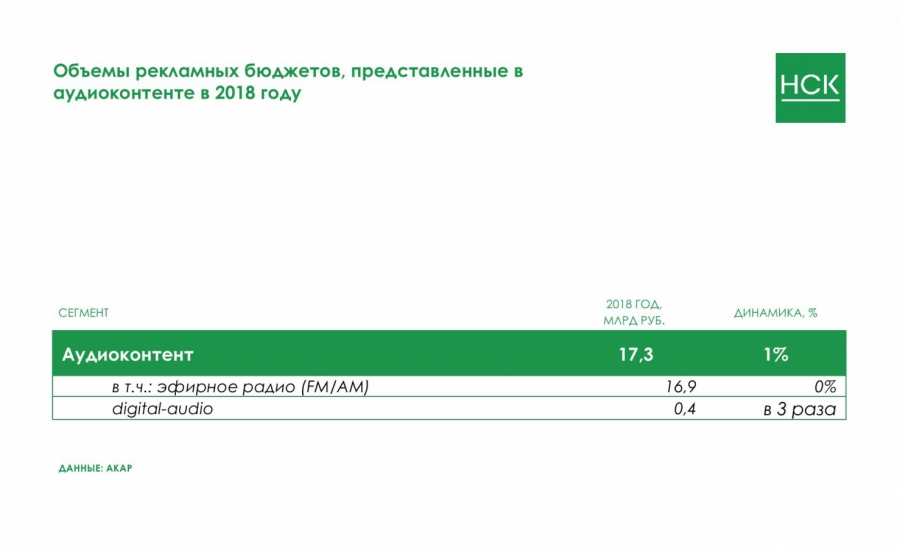

Одновременно с традиционным подведением итогов года, АКАР впервые представлен альтернативный вариант сегментации рынка по типам предоставляемого контента, в том числе и по аудиоконтенту. Как видно из инфографики, совокупные объемы рекламных бюджетов в аудиоконтенте выросли на 1%. Драйвером роста здесь выступил сегмент digital-audio, чья доля, в сравнении с классическим эфирным радио, остается еще достаточно низкой, но, в то же время, расходы рекламодателей в рамках данного сегмента демонстрируют очень высокую динамику роста, опережающую все остальные сегменты в представленной сегментации рынка.

Возвращаясь к традиционному представлению рынка, стоит отметить, что на фоне растущих рекламных бюджетов ТВ и интернета, доля радио в рекламном пироге продолжает снижаться. За прошедший год этот показатель сократился на 0,5 п.п., до 3,6%.

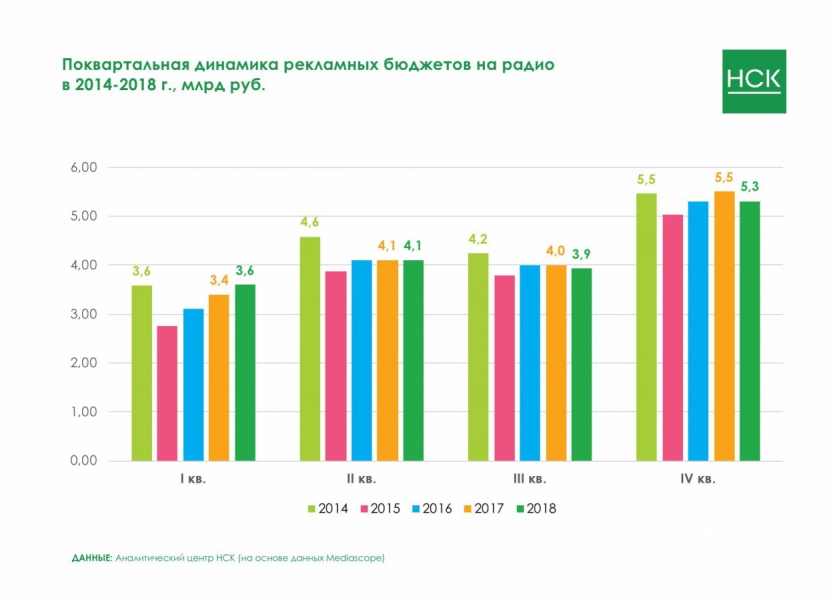

Динамика радиорекламы на начало и конец года на протяжении предыдущих двух лет демонстрировала стабильный рост. Первый квартал 2018 года не стал в этом смысле исключением, более того, рекламодатели принесли на радио сумму, объемы которой сопоставимы с докризисными показателями 2014 года, однако, начиная со 2 квартала, рекламные затраты в сегменте начали снижаться.

Рассматривая внутреннюю структуру медиасегмента, напомним, что на радио принято выделять два ключевых подсегмента: региональный и так называемая Москва+сеть (МСК+сеть). Последний включает в себя совокупные рекламные бюджеты, размещаемые в рамках федерального (сетевого) и московского радиовещания.

К одной из особенностей развития радиорекламного рынка стоит отнести достаточно неравномерную динамику рекламных бюджетов в течение года. Почти весь отчетный период региональные инвестиции в радиорекламу демонстрировали пускай и не высокую, но все-таки положительную динамику, чего нельзя сказать о рекламных бюджетах МСК+сеть, которые начиная со 2 квартала находились в минусе.

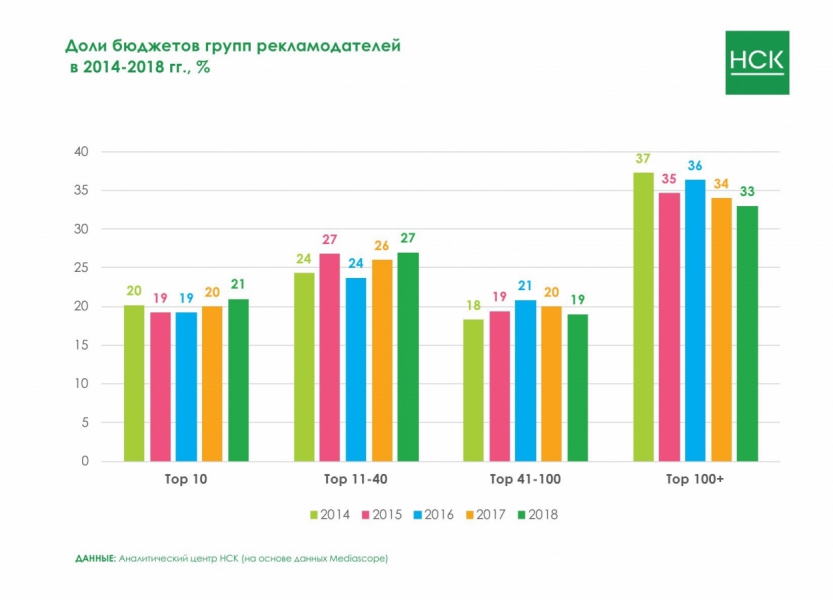

Далее рассмотрим, изменилось ли долевое распределение рекламных бюджетов в разрезе по группам рекламодателей. Оговоримся, что ниже будут приведены данные в части классической рекламы, в подсегменте МСК+Сеть.

Как видно из диаграммы ниже, в 2018 году сохранились тенденции прошлого периода. Продолжилось увеличение доли рекламных бюджетов крупнейших рекламодателей и сокращение средних и мелких.

Совокупная доля 40 крупнейших рекламодателей (группы ТОП 10 и ТОП 11−40) увеличились на 2 п.п., и составила 48%. В свою очередь, доля более мелких и средних рекламодателей из группы 41+ (ТОП 41−100 и ТОП100+) продолжает падать. Подобная ситуация чаще всего свидетельствует о некоторых проблемах рекламного рынка, приводящих, как минимум, к его стагнации.

Следом предлагаем рассмотреть, какие позиции занимает радио, а точнее подсегмент МСК+сеть, по отношению к другим «традиционным» медиа (телевидение, наружная реклама, печатные СМИ), в части классической рекламы. Для этого проанализируем распределение рекламных бюджетов внутри основных для сегмента радио товарных категорий.

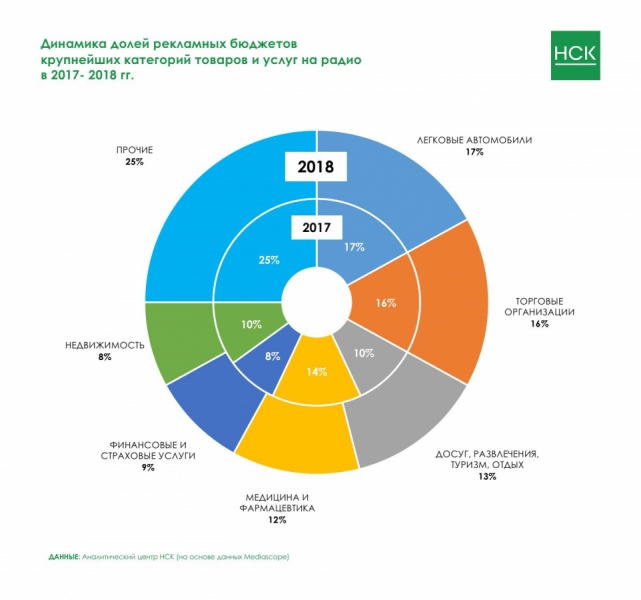

Структура расходов в радийном сегменте, глобально, не претерпела значительных изменений. Набор основных категорий товаров и услуг остался прежним. При этом на шесть крупнейших категорий приходится ¾ всех рекламных бюджетов в сегменте.

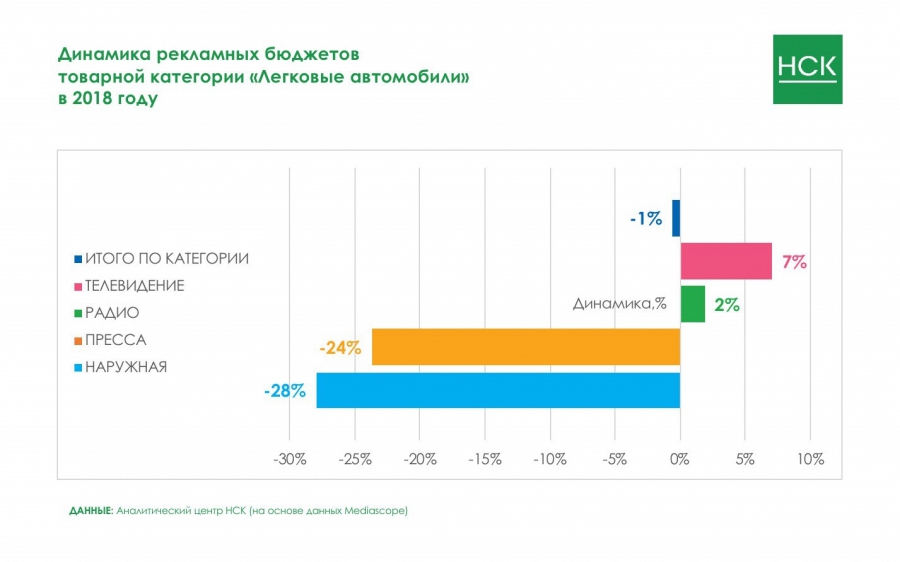

Первое место по-прежнему за категорией «Легковые автомобили». В сравнении с прошлым периодом, динамика товарной категории несколько замедлилась. В 2018 году рост рекламных затрат автопроизводителей составил 2%.

Причиной замедления может служить снижение рекламной активности ряда ключевых рекламодателей — не только для категории «Легковые автомобили», но и для радийного сегмента в целом, поскольку часть из них входит в десятку крупнейших. К ним относятся такие автопроизводители, как Toyota, Hyundai-Kia, Jaguar Land Rover и прочие.

В сравнении с сегментами прессы и наружной рекламы, где бюджеты рассматриваемой категории сократились более чем на 20%, радийный сегмент выглядит довольно неплохо.

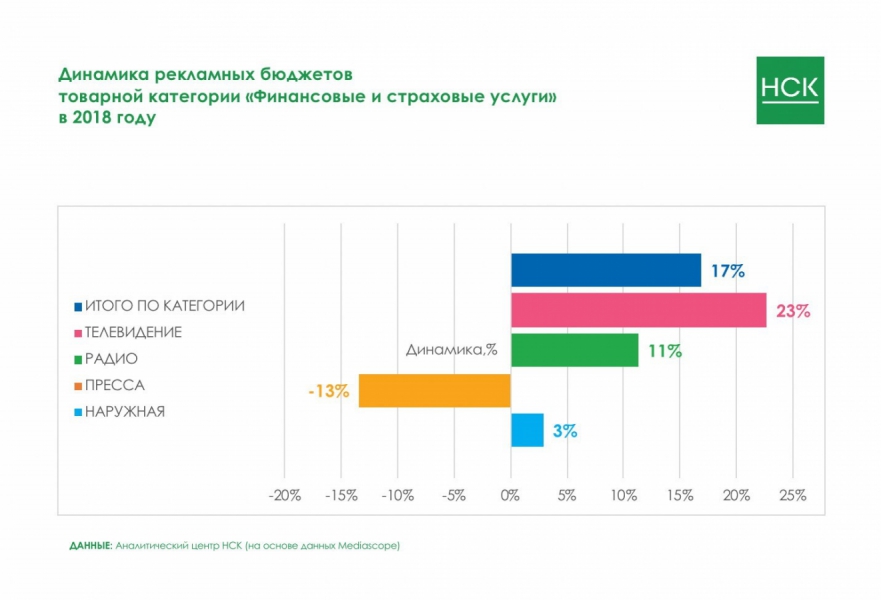

Динамику рекламных бюджетов, на уровне среднерыночной, демонстрирует категория «Финансовые и страховые услуги».

Довольно высокий рост категории в сегментах телевидения и радио отчасти объясняется тем, что драйверами роста здесь выступают крупные финансовые организации, в основе своей — отечественные банки, которые реализуют маркетинговую политику в условия повышенной конкуренции. Зачастую повышение рекламной активности одного из игроков неминуемо влечет за собой ответную реакцию со стороны конкурентов.

Существенный прирост бюджетов в категорию обеспечили такие рекламодатели, как «Альфа-Банк», «Локо-банк», «Сбербанк». Таким образом, более 65% рекламных бюджетов сконцентрировано в первой пятерке рекламодателей, что на 11 п.п. больше, чем в прошлом году. Это позволило части из них войти в списки ТОП-10 крупнейших рекламодателей на радио.

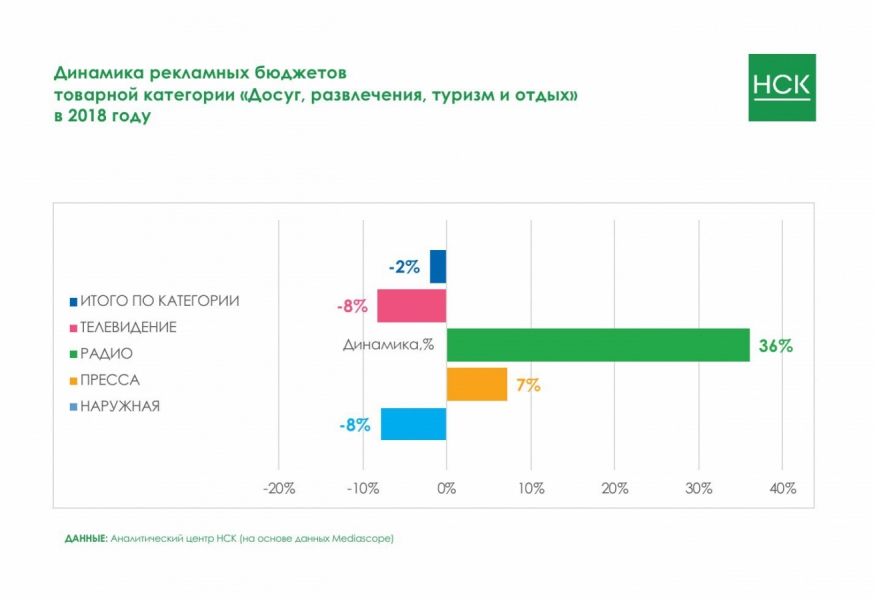

Категория «Досуг, развлечения, туризм и отдых» — одна из немногих на радиорекламном рынке, чья динамика бюджетов заметно превышает рыночную, в то время как рекламные расходы на телевидении и в наружке падают.

Рассматривая количество рекламодателей в данной категории, следует отметить высокую востребованность радио, как средства коммуникации с потребителем. В 018 г. произошло значительное увеличение общего числа рекламодателей — в сравнении с прошлым периодом их количество выросло на 10%.

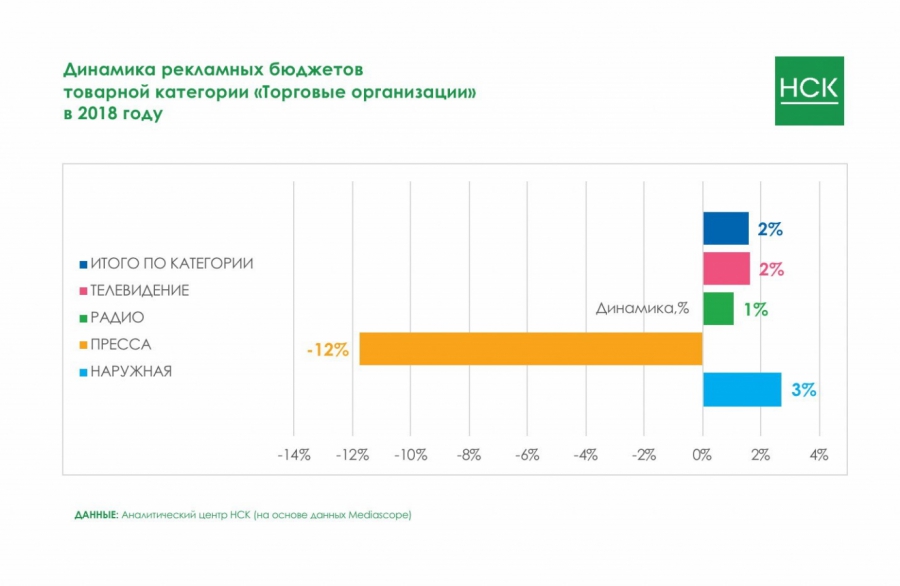

Объемы рекламных затрат в категории «Торговые организации» в 2018 году увеличились чуть более чем на 1%. Тем не менее, данная категория остается второй по величине в сегменте радио.

Взглянув на то, какие показатели динамики категория имеет в других медиа, можно сказать, что рост радийного сегмента сопоставим с ростом на ТВ и в наружке.

Также из списка крупнейших категорий товаров и услуг следует выделить те, чья динамика рекламных бюджетов находится в отрицательной зоне. Сюда относятся категории «Медицина и фармацевтика» и «Недвижимость».

Подводя итоги 2018 года, отметим несколько ключевых моментов:

- радийный сегмент испытывает довольно большие сложности, находясь в условиях повышенной конкурентного давления со стороны ТВ и интернета;

- доля радио в рекламном пироге продолжает снижаться;

- несмотря на нулевой прирост рекламных бюджетов в сегменте, отдельные товарные категории демонстрируют динамику несколько выше рынка;

- радийный сегмент поддерживает развитие своих digital-платформ.

- Источник: текст и фото Sostav.ru

Александр Кессель

Александр Кессель