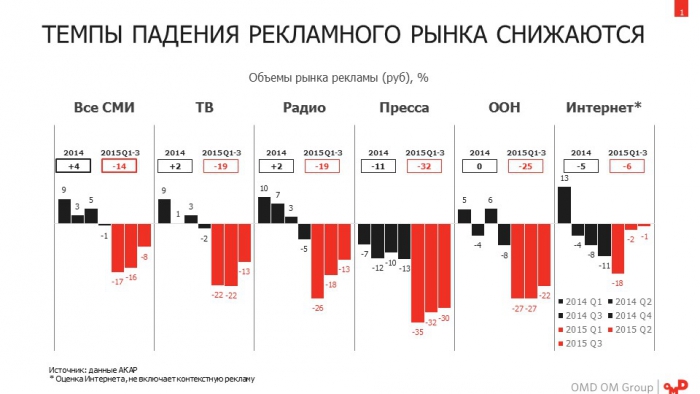

В октябре 2014 года, когда грянул нынешний кризис, рост рекламного рынка закономерно остановился, и, хотя по итогам года рынок все-таки вышел в плюс, в первую очередь этому способствовали значительные маркетинговые инвестиции «олимпийского» квартала.

2015 год лишь ярче выразил тренд повышенной волатильности курса рубля, и рекламный рынок, как самый зависимый, демонстрировал отрицательную динамику все первое полугодие, однако, уже с конца лета заметны признаки восстановления.

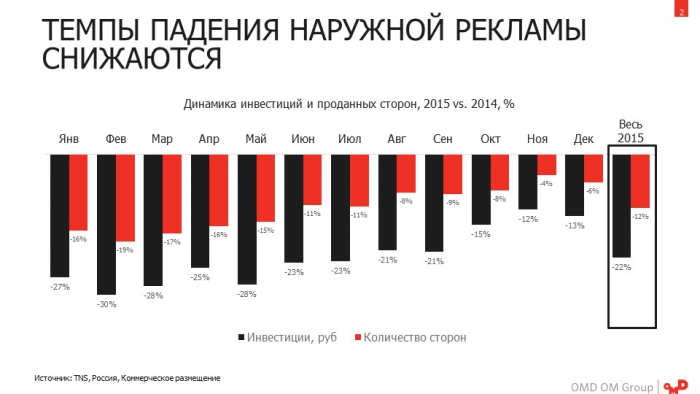

В первом полугодии на рынке OOH наблюдалось значительное снижение и объемов инвестиций и количества проданных сторон. По данным АКАР падение рынка в объеме инвестиций за первые три квартала составило 25% по сравнению с аналогичным периодом 2014 года.

Начиная с августа, динамика приобрела более позитивный характер и каждый месяц разрыв относительно предыдущего года сокращался. Эксперты OMD OM Group ожидают, что общее сокращение инвестиций по итогам 2015 года – будет несколько меньше, и составит около 20%.

Федор Лях, OOH Director OMD OM BUYING

До кризиса 2008 года российский рынок OOH был с самой большой долей в мире, и наружная реклама занимала 18% от рекламы во всех СМИ. За прошедшие 8 лет доля сократилась до 10%, но все равно, мы входим в ТОП-3 наиболее развитых и сильных рынков мира.

Минимальный разрыв между российским рынком и рынками, следующими за нашим, оставляет 4%, что в глобальных масштабах - очень значительно.

Если сравнивать города федерального уровня с регионами – территориальные центры чувствовали себя более уверенно. В совсем небольших городах среднее падение (в объемах инвестиций) в течение года не превышало 15%, количество доступных поверхностей по сравнению с 2014 годом снизилось только на 5%, а коммерческая реклама заполняла 68% от всех поверхностей.

Доля Москвы по объемам бюджетов на рынке наружной рекламы сократилась в 2015 году до 40%. В 2012 году она составляла 46%.

Если говорить о пропорциональности падения объема инвестиций относительно количества проданных сторон, видно, что в городах федерального значения инвестиции сократились значительно, тогда как поверхности – умеренно.

«В небольших городах количество доступных поверхностей снизилось меньше, а доля коммерческой рекламы осталась на высоком уровне. Абсолютным чемпионом минувшего года стал город Сочи, который по объему инвестиций вырос на 15%, а по количеству сторон (коммерческая загрузка) – на 8%», - констатирует Федор Лях.

С точки зрения востребованности форматов, наибольшей популярностью в Москве пользуются билборды 3х6 (составили 48% от всех проданных щитов) и сити-формат (28%). В городах-миллионниках спрос на билборды значительно выше (73%), а вот сити-формат менее популярен, чем в Москве (16%).

В небольших городах билборды востребованным на одном уровне с милионниками (73%), также, аналогична и ситуация и с сити-форматом (12%). – (при оценке не были учтены щиты BUS STOP WHITHOUT ILLUMINATION, поскольку они не мониторятся в регионах)

«Общее восстановление московского рынка наблюдается начиная с августа 2015 года, чему в первую очередь способствовал отложенный спрос, - поясняет Федор Лях, - В начале года рекламодатели с осторожностью наблюдали за развитием ситуации на рынке, и многие уменьшили свои инвестиции в рекламу. Но к третьему кварталу, адаптировавшись в текущих экономических условиях, начали активно наращивать объемы размещений, тем самым компенсируя недостаточное присутствие своих брендов в СМИ в первой половине года. Также, на рост загрузки OOH повлияла высокая загрузка на ТВ, а совсем не уход из метро оператора «Авто Селл».

ТОП ОПЕРАТОРОВ

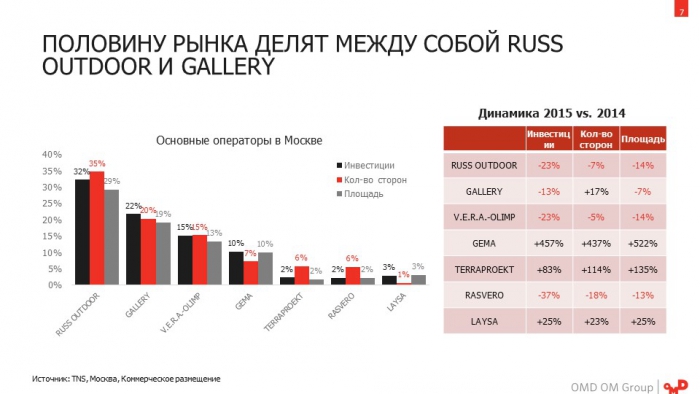

В Москве более 50% рекламных бюджетов и щитов делит между собой пара крупнейших операторов– Russ Outdoor и Gallery.

Ситуация в регионах выглядит несколько иначе, хотя ключевые операторы те же. Russ Outdoor забирает 21% от всех бюджетов рекламодателей и владеет щитами в 42 городах по всей стране, доля Gallery от всего объема инвестиций в региональную OOH составляет 14%, а щиты оператора присутствует в 28 городах.

Львиная доля инвестиций приходит в OOH через билборды 3х6 и крупный формат: Москве билборды приносят 58% от общего объема инвестиций, крупный формат - 26%; города-миллионники - билборды (75%), крупный формат (17%), небольшие города - билборды (73%), крупный формат (14%). – (при оценке не были учтены щиты BUS STOP WHITHOUT ILLUMINATION, поскольку они не мониторятся в регионах)

В Москве на протяжении 2015 года 96% всех билбордов были сосредоточены «в руках» у 4-х ведущих операторов.

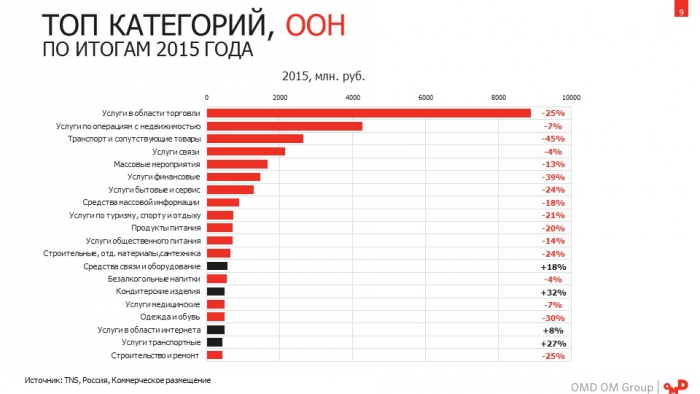

ТОП КАТЕГОРИЙ И РЕКЛАМОДАТЕЛЕЙ

Список ТОП-20 категорий по сравнению с прошлым годом не изменился. Увеличили объемы инвестиций в OOH рекламодатели сегментов: «Кондитерские изделия» (+32%), «Транспортные услуги» (+27%), «Средства связи и оборудование» (+18%) и «Услуги в области интернета» (+8%).

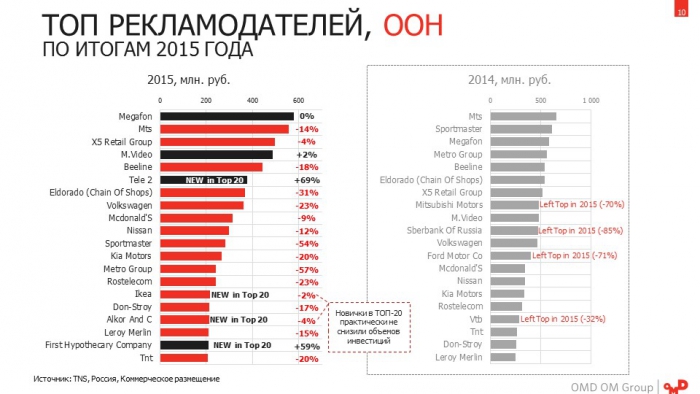

ТОП-20 рекламодателей возглавляет компания «Мегафон», также, в ТОП-5 поднялась торговая сеть по продаже бытовой техники «М.Видео», увеличив объемы инвестиций в OOH на 2% в 2015 году. Стремительно ворвался в ТОП новый герой – оператор мобильной связи TELE 2.

Компания начала размещать рекламу в Москве осенью, а уже к концу года заняла 6 строчку среди ключевых игроков рынка, увеличив рекламные инвестиции в OOH на 69%. Также, в ТОП-20 попали ретейлер «ИКЕА», компания «Алкор» и ипотечный холдинг «ПИК» (увеличив инвестиции на 59%).

Покинули ТОП-20 только 4 компании, два автомобильных бренда и два банка – представители бизнесов, наиболее пострадавших в кризис.

ПЕРВЫЕ ПОКАЗАТЕЛИ 2016 ГОДА

Первый месяц 2016 года показал рост рекламных инвестиций (+3% по сравнению с январем 2015), однако, если сравнивать с цифрами за январь 2014, снижение остается значительным (-24%). При этом стоит отметить, что январь для наружной рекламы месяц не показательный. Традиционно, начало года в наружной рекламе – низкий сезон, когда наблюдается наименьшая коммерческая загрузка поверхностей.

Эксперты отмечают, что несмотря на пагубное влияние сложной экономической обстановки, в индустрии наружной рекламы России сейчас происходят позитивные перемены – рынок начинает движение к прозрачности.

«Сейчас рынок движется к прозрачности. Появились статистические данные компаний «ЭСПАР-Аналитик» и ТНС, на основании которых, можно планировать рекламные кампании в OOH и оценивать их результаты более реалистично, - поясняет Федор Лях, - Однако, несмотря на появление новых инструментов оценки, далеко не все игроки рынка, как со стороны агентств, так и со стороны операторов их используют. Некоторые продолжают планировать по-старинке – продвигая свои предложения лишь посредством низких цен и ни на чем не основанных прогнозов. Конечно, подобная манера поведения не свойственна ключевым игрокам рынка, однако, даже мелкие агентства, участвуя в тендерах со своими некачественными, но дешевыми предложениями, способны посеять смуту на рынке, вводя клиентов в заблуждение».

Генеральный директор «ЭСПАР-Аналитик», Андрей Березкин видит хотя бы частичный выход из сложившейся ситуации в том, чтобы в ближайшее время выложить в открытый доступ на официальном сайте исследовательской компании список игроков, которые закупают профессиональный софт, необходимый для объективной оценки кампаний в OOH.

Андрей Березкин, генеральный директор «ЭСПАР-Аналитик»

Проблема прозрачности рынка особенно актуальна для регионов, не охваченных медиа метрическими исследованиями. Самый крупный из них - это Московская область. Хочется верить, что подмосковные операторы смогут найти ресурсы для того, чтобы исправить эту ситуацию, уже в этом году.

Также, еще одной внутри индустриальной проблемой является то, что в последнее время на рынок стали приходить непрофессионалы.

«Начиная с 2012 года на рынке наружной рекламы стало заметно присутствие непрофессиональных игроков. Самый яркий пример – история недавно приказавшего «долго жить» оператора транзитной рекламы «Бульварное кольцо». И к сожалению, аналогичных примеров много», - заключает Федор Лях.

Источник: Sostav.ru

Иллюстрация Depositphotos

.JPG)

.JPG)

Виктор Кряковцев

Виктор Кряковцев