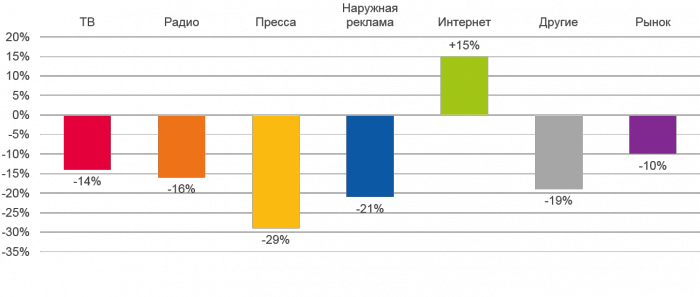

Интернет прочно обосновался на втором месте после телевидения и продолжает демонстрировать опережающие темпы роста, в том числе и в период экономических пертурбаций. За прошедший год рекламные бюджеты в рунете выросли на 15%, в то время как рекламный рынок в целом снизился на 10%.

Диаграмма 1.

Динамика рынка маркетинговых коммуникаций в 2015 г.

Источник: АКАР

Источник: АКАР

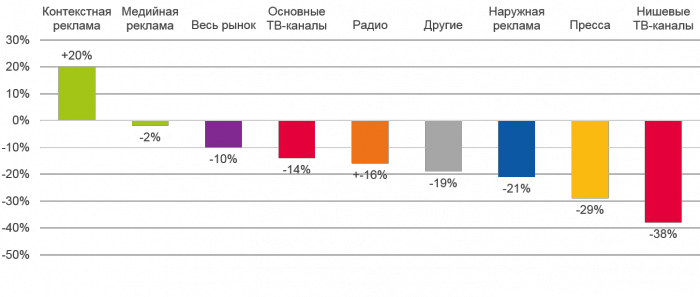

Большая часть выделяемых на интернет бюджетов приходится на контекстную рекламу, ее объем составил 78.3 млрд.руб., а рост за год достиг 20%. В 2015 г. на нее пришелся 81% бюджетов от всей интернет-рекламы.

Кризисная динамика

Уже второй год подряд медийная интернет-реклама показывает отрицательную динамику. Бюджеты в 2015 г. составили 18.7 млрд.руб., что на 2% меньше, чем в 2014 г. Это обусловлено ухудшившейся макроэкономической ситуацией: рецессия в экономике замедлила производный от нее рекламный рынок. А медийная реклама, по сравнению с контекстной, гораздо более чувствительна к спаду в экономике. Но все же этот показатель оказался выше, чем у любого из «традиционных» медиа.

Диаграмма 2.

Динамика рынка маркетинговых коммуникаций в 2015 г.

Источник: АКАР

Источник: АКАР

Квартальная динамика медийной интернет-рекламы при условии отсутствия форс-мажорных обстоятельств имеет более-менее стандартную конфигурацию. Она подразумевает, что динамика 1-го и 3-го кварталов несколько выше 2-го и 4-го. Эта схема, за некоторыми исключениями, повторялась из года в год - на фоне общего замедления динамики, связанного во многом с сокращением роста аудитории и, следовательно, инвентаря.

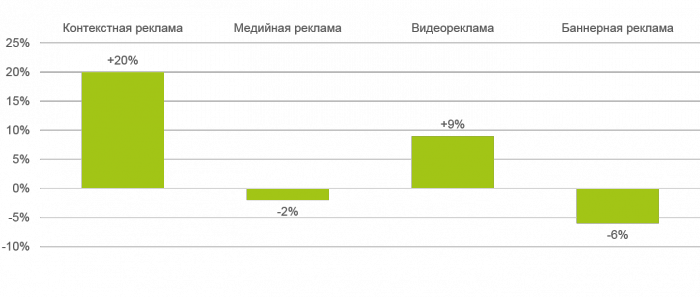

Диаграмма 3.

Динамика бюджетов в медийной интернет-рекламе по кварталам,

2013-2015 гг., млрд. руб. без НДС

Источник: Аналитический центр Vi

Но экономические и политические события 2014-2015 гг. внесли коррективы, и мы наблюдаем отклонение квартальной динамики от «стандартной» конфигурации. В 2014 г. непропорционально «высоким» оказался первый квартал, что было вызвано двумя факторами. Во-первых, в первом квартале 2014 г., благодаря Олимпиаде в Сочи, на рекламный рынок пришли дополнительные бюджеты. А во-вторых, в марте 2014 г. началась дестабилизация экономической и политической ситуации, что повлекло за собой во втором квартале резкий спад, который сохранился до конца года.

Рекламодатели в условиях неопределенности и падения некоторых товарных рынков начали сокращать расходы на рекламу или перераспределять в пользу наиболее подходящих каналов коммуникации с потребителем. На протяжении 2-4 кварталов прирост медийки был отрицательным. Вместо прогнозируемого в начале года роста в 6-7%, рынок просел на 5%. В первой половине 2015 г. рынок продолжил падение. Рекламодатели прекратили долгосрочное планирование и «придержали» бюджеты в начале года. Падение в первом квартале оказалось более драматичным (-14%) на фоне непропорционально «высокого» из-за Олимпиады первого квартала 2014 г.

В 2015 г. в России не было каких-либо значимых событий, которые могли бы оживить рекламный рынок. В третьем квартале рекламодатели потратили на медийную рекламу столько же, сколько и годом ранее. А вот в четвертом квартале начался «бурный» рост. К сожалению, он был вызван не резким взлетом российской экономики, а сложившимся в течение предыдущих месяцев дисбалансом в осваивании рекламных бюджетов. Кроме того, в 4-м квартале на телевидении образовался дефицит рекламного инвентаря, что отчасти подстегнуло спрос на видеорекламу в интернете.

Сегменты рынка

В медийной интернет-рекламе выделяется два сегмента по типу контента, в котором происходит показ рекламы: видеореклама и баннерная реклама, к которой кроме стандартных баннеров относятся и нестандартные рекламные форматы – спецпроекты, брендирование, интеграции и нативная реклама.

Видеореклама в интернете – основной тренд и наиболее активно развивающийся сегмент последних нескольких лет. Во всём мире видеореклама остается одним из основных драйверов рынка. Аудитория видеоресурсов растет, особенно в мобильных устройствах и на Смарт-ТВ. Обладая высоким качеством контакта, онлайн-видео является эффективным инструментом коммуникации с потребителями, в том числе с так называемыми «light TV-viewers», то есть теми, кто редко смотрит телевизор. Это привлекает, в частности, FMCG-рекламодателей. Рост видеорекламы в интернете происходит во многом благодаря перераспределению денег крупнейших производителей товаров повседневного спроса в этот канал.

По согласованной оценке крупнейших сейлз-хаусов в сегменте – IMHO Vi и Gazprom-Media Digital – в 2015 г. сегмент видеорекламы (in-stream) вырос на 9% до 5.3 млрд.руб. и составил 28% от всей медийной рекламы. Для сравнения, объем затрат рекламодателей на рекламу в неэфирном телевидении (на нишевых каналах) в два раза меньше – 2.5 млрд.руб., а падение составило 38% в 2015 г. Отметим, что в течение года видеореклама прирастала равномерно на 7%-12% в зависимости от квартала.

Объем баннерной рекламы, занимающей 72% медийного сегмента, в 2015 г. снизился на 6% с 14.2 до 13.4 млрд.руб., по оценке АЦ Vi.

Диаграмма 4.

Динамика сегментов интернет-рекламы в 2015 г.

Источник: Аналитический центр Vi

Наиболее резкое падение произошло в первой половине года. В третьем квартале динамика падения значительно снизилась и составила -2%. В четвертом квартале ситуация кардинально изменилась, баннеры выросли на 8%, по оценке АЦ Vi. В целом сокращение бюджетов на баннерную рекламу в кризисной ситуации связано с переориентацией рекламодателей на инструменты, позволяющие получить легко измеряемый результат, в первую очередь, на перфоманс-форматы (контекстную и таргетированную рекламу в социальных сетях). Имиджевые задачи, которые решает баннерная реклама, отходят на второй план. Во время кризиса количество новинок в большинстве товарных категорий снижается, и дисплейный инструментарий для вывода товаров на рынок становится менее востребован.

Однако баннерная реклама по-прежнему выполняет свою задачу – предоставляет большой охват по низкой цене.

Еще одно основание для классификации сегментов интернет-рекламы – это тип устройства, на которое доставляется рекламное сообщение. С каждым годом реклама на мобильных устройствах привлекает все больше производителей товаров и услуг в этот канал коммуникации с аудиторией. Среди основных причин можно назвать следующие:

- активное распространение мобильного интернета, в том числе широкополосного доступа LTE/4G;

- увеличение проникновения смартфонов и планшетов;

- доминирующая роль Google с лидирующей мобильной операционной системой Android;

- рост количества пользователей мобильного интернета;

- переход значительной части пользователей на мобильные платформы (в частности, пользователей социальных сетей);

- популярность среди пользователей мобильного интернета таких рекламоемких сервисов как социальные сети, видеохостинги и игровые приложения;

- совершенствование технологий, улучшение инфраструктуры размещения рекламы в мобильной среде;

- рост числа мобильных версий сайтов и приложений известных СМИ (для них это тоже новый способ монетизации, который в недалеком будущем может стать основным);

- постепенное преодоление рекламодателями недоверия к новому рекламоносителю;

- относительно низкая стоимость мобильного трафика в виду профицита инвентаря.

Оценки объемов мобильной рекламы, как и понимание, что, собственно, входит в сегмент, разнятся достаточно сильно. В первую очередь, это связано с тем, что не существует никаких систем мониторинга, позволяющих проводить корректную оценку. Во-вторых, существует множество источников рекламного дохода в мобильной среде: медийная реклама и контекстная реклама на мобильных сайтах, реклама в мобильных приложениях (также может быть медийной и контекстной), реклама посредством рассылок. Некоторые эксперты включают в свои оценки также затраты на продвижение в магазинах приложений.

По оценке АЦ Vi, на мобильную рекламу в 2015 г. было потрачено 24-25 млрд.руб. Мобильная контекстная реклама заняла около 28% от всей контекстной рекламы, то есть на нее пришлось порядка 22 млрд.руб. На мобильную медийную рекламу пришлось около 2.4 млрд.руб., или 13% от всей медийки. Общий рост рынка мобильной рекламы достиг 70%, мобильной медийной – 67%, мобильной контекстной – 70%.

Бурное развитие мобильной рекламы уже ощутимо начало изменять медиаландшафт, особенно на фоне кризиса: снижается десктопная аудитория основных площадок, вводятся новые форматы медийного, контекстного и нативного размещения. Доля десктопной рекламы упала с 83% до 75% от интернет-рекламы в целом.

Фото Depositphotos

Структура рынка медийной интернет-рекламы

За прошедший год рейтинг товарных категорий претерпел значительные изменения. В нем традиционно доминируют производители товаров повседневных товаров и услуг и автопроизводители, вместе занимая половину рынка (см. Таблицу 1).

В категорию «Автомобили» включена также реклама дилеров и производителей сопутствующих товаров. Падение авторынка отразилось на рекламных бюджетах производителей. Отметим, что количество проданных в России автомобилей в 2015 г. сократилось на 36%, а потери авторынка в денежном выражении составили 23%. При этом падение затрат на медийную рекламу в интернете было не столь резким и составило 5%. На фоне снижения объема продаж, автопроизводители всеми силами стимулируют спрос на заметно подорожавшие автомобили и в последнюю очередь сокращают расходы на интернет-рекламу, ставшую для многих из них основным рекламным медиа.

Категория «Товары повседневного спроса и услуги», которые росли чуть выше рынка (+5%) увеличили долю с 23% до 25% и заняли первое место в рейтинге, обогнав автопроизводителей. Категория включает в себя не только FMCG, но и спортивные товары, одежду и обувь, мебель, ювелирные изделия, а также некоторые другие подкатегории, в том числе услуги.

Таблица 1. Товарные категории в медийной интернет-рекламе, 2015 г.

Источник: Аналитический центр Vi

На третье место по объемам медийно-рекламных бюджетов вышла категория «Фармацевтика», опередив сразу две - «Услуги связи» и «Финансовые услуги». Производители лекарств увеличили затраты на медийную интернет-рекламу на 25%, повысив свою долю с 7% до 8%. «Услуги связи» и «Финансовые услуги» потеряли по 1 п.п. доли, уменьшив бюджеты на 13% и 25% соответственно. Среди оставшихся наиболее драматичное снижение отмечается у категорий «Путешествия и туризм» (-32%), «Компьютеры и программное обеспечение» (-64%), а наибольший рост произошел в категориях «Развлечения и медиа» (+31%) и «Недвижимость» (+38%).

Аудитория рунета

По данным установочного исследования TNS, из 123 млн. жителей России в возрасте от 12 лет и старше 67% (или 83 млн. человек) пользовались сетью интернет хотя бы 1 раз за последний месяц.

По данным компании ФОМ, за прошедший год месячная аудитория интернета выросла на 8% и достигла 78 млн. человек в возрасте от 18 лет и старше.

Проникновение, по данным Фонда «Общественное мнение», увеличилось с 72% до 78% совершеннолетнего населения России.

В Москве и Санкт-Петербурге отмечается наибольший уровень проникновения – 78% и 79% соответственно, наименьший – в селах (56%). В городском населении, за исключением Москвы и Санкт-Петербурга, проникновение в среднем составляет около 70%.

Отметим, что структура пользователей интернета по частоте практически не меняется в последние два года: доля тех, кто пользуется интернетом каждый или почти каждый день равняется 82% от месячной аудитории, а доля недельной аудитории – 95%.

Несмотря на замедление темпов, абсолютные показатели роста аудитории в последние несколько лет достаточно стабильны: аудитория прирастает на 5-6 млн. человек в год (проникновение увеличивается на 5-6 п.п. в год). Наибольший рост наблюдается в селах (+11%) и в городах с населением менее 100 тыс. жителей (+11%). В Москве рост аудитории практически остановился (менее 1%). В Санкт-Петербурге и городах-миллионниках аудитория увеличилась на 2%. В остальных городах (от 100 тыс. до 1 млн. жителей) рост был на уровне 7-9%. Таким образом, в настоящее время рунет прирастает за счет сельского населения и жителей малых городов.

Тенденции и прогнозы

Представители digital-индустрии отмечают несколько актуальных трендов 2016 г.: мобилизация, видео, programmatic и RTB, большие данные, персонализация, аналитика, мультиканальные решения, нативная реклама и другие новые форматы. Ожидается глубокое взаимопроникновение различных форматов и технологий, например, видео в мобильных устройствах и социальных сетях; программные закупки видеорекламы, мобильной рекламы, а также рекламы в традиционных медиа и даже нативной рекламы; синхронизация показов во времени на различных устройствах. Пожалуй, ключевой тенденцией является то, что центром рекламной кампании становится пользователь, а не канал размещения рекламы.

Рекламные технологии позволяют получить все большее количество знаний о потенциальном клиенте. Появляется все больше точных данных о пользователях, основанных не только на посещении сайтов, а на конкретной информации, в том числе офлайновой. Развитие рынка данных предоставляет возможность делать больше таргетингов, повышая точность и, соответственно, эффективность рекламной коммуникации, делая ее все более релевантной и позволяя брендам персонализировать креативные сообщения. А показ пользователю только интересующих его предложений позволяет достичь максимальной конвертируемости в целевые действия.

Люди смотрят все больше видео, все больше контента потребляют с мобильных устройств. Количество устройств доступа в интернет растет, мобайл становится основной точкой доступа. Отмечается возрастающая роль мобильных мессенджеров как источника трафика на сайты. Социальные сети переориентируются на мобильный формат. Изменяется подход в создании новых сайтов – фокус смещается в первую очередь на создание мобильных платформ, а затем уже адаптации для десктопа.

Развивается и рынок мобильной коммерции, растут доходы от мобильного трафика. На текущий момент мобильная реклама в России сильно недооценена, но тенденции мировых рынков показывают, что ситуация меняется и бюджеты рекламодателей начинают перетекать в мобайл. Пока что основную долю медийной мобильной рекламы занимают имиджевые кампании и нестандартные механики, но в 2016 г. рынок, возможно, начнет движение в сторону программатик-закупок.

Серьезными барьерами для прихода бюджетов в мобильную сферу являются как невысокое разнообразие предлагаемых таргетингов, так и отсутствие измерений и аналитики, аналогичной другим сегментам, что делает невозможным традиционное медиапланирование для крупных игроков рекламного рынка. По результатам исследования Russian Media and Internet от аналитиков «Сбербанка CIB», в период 2015-2018 гг. рынок интернет-рекламы будет расти на 14% ежегодно, а у мобильной рекламы рост будет свыше 30%. В 2016 году эксперты рынка и аналитические компании прогнозируют рост сегмента от 30% до 80%.

Онлайн-видеореклама продолжит отвоевывать свою долю рынка. К тенденциям на рынке видео относится: создание специального контента для видеорекламы, видеоблоги, видео в микроформатах (Instagram-сериалы, спецпроекты с Vine и Coub), а также видео в социальных сетях. Основными направлениями развития сегмента станут: недесктопное видео (на мобильных устройствах, смарт-ТВ) появление на рынке продуктов интеграции рекламных кампаний в интернете и на телевидении, а также программатик-видео. Одним из драйверов может стать появление измерений – обещанного мониторинга видеорекламы от компании TNS. Прогноз по рынку видеорекламы варьируется в диапазоне от 10% до 20%, хотя по итогам 2015 года был зафиксирован рост на уровне всего 9%.

Еще одним трендом можно считать обращение взора игроков рынка на viewability – гарантированную видимость или просматриваемость рекламы. Рекламодатели обеспокоены тем, что часть показов рекламы происходит вхолостую по нескольким причинам: нахождение баннера за пределами видимой области браузера, слишком быстрый уход пользователя со страницы (баннер не успел загрузиться), отсутствие поддержки необходимых для отображения баннера плагинов. По оценкам IAB, только около 70% показов соответствуют определению видимых. В 2016 г. крупные площадки, а также участники экосистемы программных закупок столкнуться с необходимостью решения данной проблемы и начнут разработку и применения технологии учета видимых показов рекламы.

Источник: Артем Радкевич, эксперт АЦ Vi, Sostav.ru

Андрей Григорьев

Андрей Григорьев