Динамика телевидения - одна из наиболее высоких среди всех сегментов российского рекламного рынка (выше только в Интернете), что сказалось на результатах в абсолютном выражении – практически достигнут уровень докризисного 2014 года.

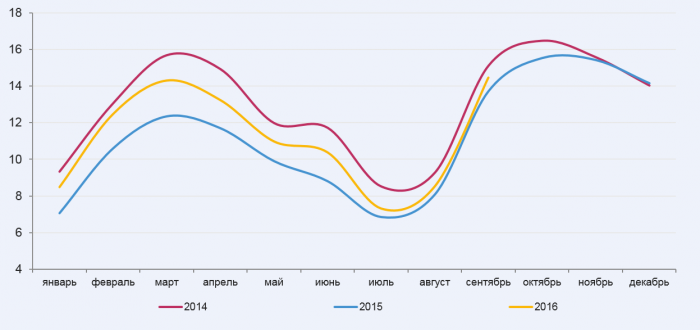

Объемы рекламных бюджетов на эфирном телевидении по месяцам в 2014-2016 годах, млрд руб. без НДС.

Источник: Национальный рекламный альянс (НРА)

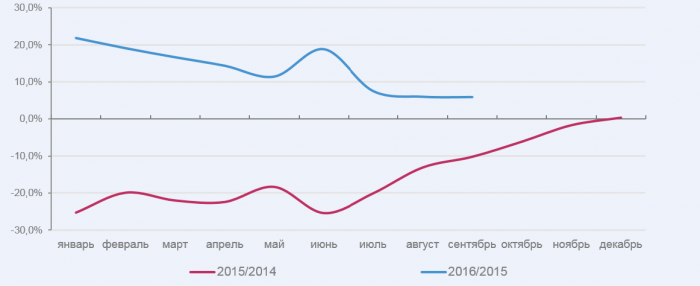

Если посмотреть, как развивалась ситуация в телерекламе за весь отчетный период, можно заметить постепенное снижение динамики от месяца к месяцу – от >+21% в начале года к < +10% к сентябрю. По большому счету, рынок отыгрывает падение (также неравномерное) прошлого года, с небольшим отставанием от «планки» 2014 года.

Динамика рекламных бюджетов на ТВ в 2016/2015 и 2015/2014 годах по месяцам, в процентах.

Источник: НРА

При оценке рекламных бюджетов на телевидении экспертное сообщество выделяет два подсегмента – эфирные телеканалы и кабельно-спутниковые (в терминах АКАР – основные и нишевые телеканалы). На размещение рекламы на эфирном телевидении было потрачено 100.2 млрд. руб., рост по отношению к прошлому году составил 12%.

Динамика кабельно-спутникового подсегмента значительно выше (64%), в абсолютном выражении объем рекламных бюджетов составил 2.5 млрд. рублей. Однако в данном случае не будет лишним напомнить, что нишевые телеканалы имели болезненное падение рекламных доходов в 2015 году, связанное не столько с кризисной ситуацией на рынке, сколько с законодательными ограничениями рекламы на платных телеканалах.

Суммарные бюджеты телерекламного сегмента в 1-3 кварталах 2016 года и динамика к 2015 году.

Источник: АКАР

Рассмотрим более подробно тенденции телерекламного сегмента, а также поведение рекламодателей, категорий товаров и услуг.

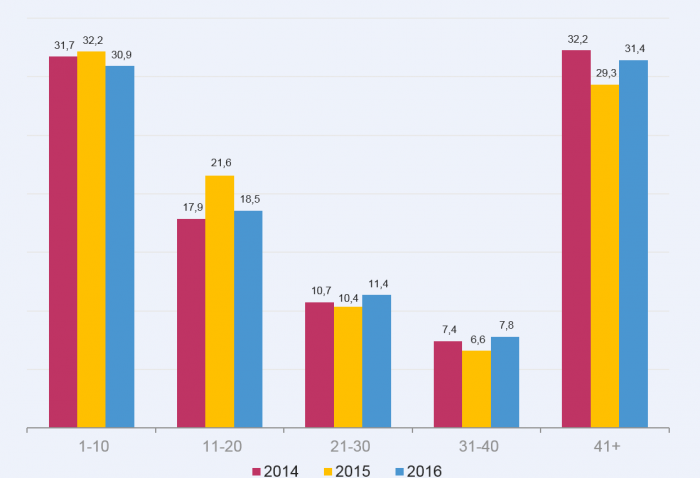

По итогам трех кварталов 2016 года можно констатировать значительное снижение концентрации крупнейших рекламодателей на национальном телевидении (первой 20-ки с наибольшими бюджетами) – на 4.5 п.п. по отношению к аналогичному периоду прошлого года – и увеличение доли средних (вторая и третья 10-ки) и особенно небольших (группа «41+») рекламодателей. Подобное перераспределение сил является одним из индикаторов оживления ситуации на рынке. Как видно на графике, ситуация практически вернулась к картинке января-сентября 2014 года.

?

?

Доли бюджетов групп рекламодателей при федеральном размещении телевизионной рекламы в 1-3 кварталах 2014-2016 годов, в %

Источник: НРА

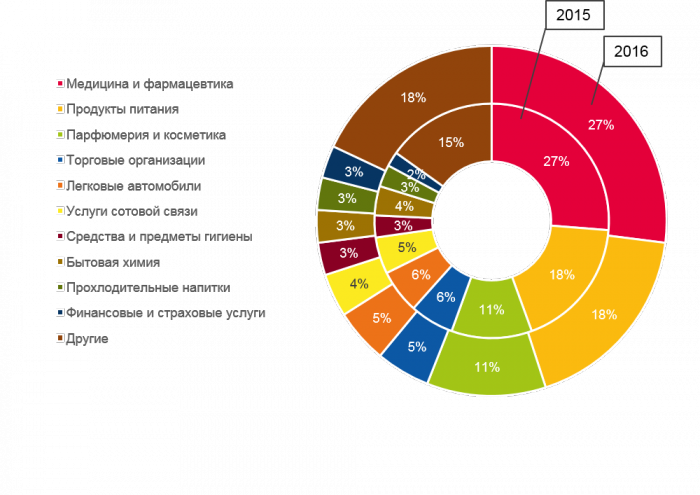

В рейтинге крупнейших категорий товаров и услуг (по размеру суммарного рекламного бюджета) за рассматриваемый период не произошло значительных изменений относительно прошлого года. Практически каждая категория из первой десятки сохранила свой вес на рынке. Лидерство по объему расходов на рекламу по-прежнему сохраняют производители лекарственных препаратов – категория занимает более четверти рынка. Второе и третье место у «Продуктов питания» и «Парфюмерии и косметики». Суммарно на три категории приходится более половины рынка.

Суммарные бюджеты и динамика ТОП-15 товарных категорий при федеральном размещении телевизионной рекламы в 1-3 кварталах 2014-2015 годов, млрд руб. без НДС.

Источник: АКАР

?

?

Доли отдельных товарных категорий в суммарных бюджетах при федеральном размещении телевизионной рекламы в 1-3 кварталах 2015-2016 годов.

Источник: НРА

Большинство товарных сегментов из ТОП-15 демонстрируют положительную динамику рекламных расходов в рассматриваемом периоде. Исключение составили «Легковые автомобили», «Услуги сотовой связи», «Бытовая химия» и «Прохладительные напитки».

Рынок легковых автомобилей России имеет глубокие проблемы, продажи падают второй год подряд, как следствие, мы наблюдаем снижающуюся рекламную активность производителей на телевидении. Рынок сотовой связи достиг определенного уровня насыщения, выручка ключевых операторов уже не растет двузначными темпами, во многом с этим связана «волнообразная» рекламная активность на телевидении.

Отрицательная динамика по «Бытовой химии» и «Прохладительным напиткам» - это не общая для всей категории тенденция, а результат снижения рекламной активности одного-трех производителей, достаточно весомых в своей товарной группе с точки зрения объема рекламных расходов.

Среди тех, кто показал наиболее высокую динамику бюджетов в рассматриваемом периоде, выделим «Средства и предметы гигиены», «Финансовые и страховые услуги», «Средства массовой информации», «Предприятия общественного питания», «Досуг, туризм и отдых», «Соки». Каждая из категорий отыгрывает падение, случившееся в 2015 году, причем, положительная динамика наблюдается на протяжении всех трех кварталов текущего года. В случае с «Финансовыми услугами» динамику дополнительно подстегнула большая рекламная кампания на телевидении банка «Тинькофф».

Отдельно отметим растущую рекламную активность производителей пива. По итогам девяти месяцев 2016 года доля категории в телерекламе составляет уже 1.8%, против 0.6% в 2015 году.

Несмотря на уверенный двузначный рост телерекламных бюджетов, восстановление пока не носит сверхактивный характер, как того хотелось бы: как отмечалось выше, динамика к концу года постепенно снижается, так что уровень докризисного 2014 года вряд ли будет достигнут. Эксперты и представители крупных игроков прогнозируют рост телерекламных бюджетов по итогам 2016 года на уровне 9-10%.

Автор: Алесандр Карпушкин, эксперт по маркетинговым исследованиям, НРА, Sostav.ru

Александр Пумпянский

Александр Пумпянский