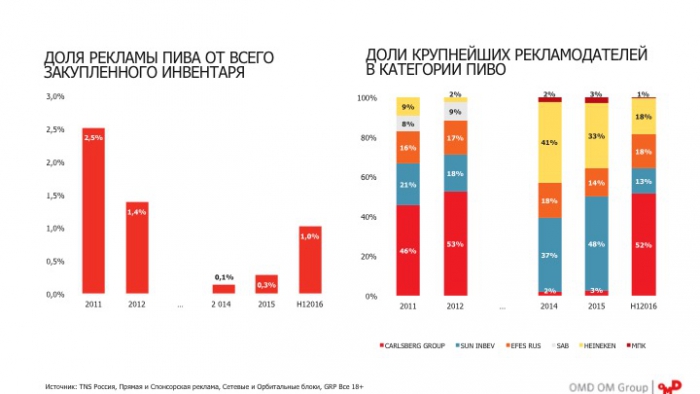

В предыдущие три года зритель практически не наблюдал рекламу пивного напитка на своих телеэкранах. Напомним, что до 2012 года категория пивных рекламодателей играла довольно заметную роль на российском рынке телевизионной рекламы, однако, с августа 2012-ого любая реклама пива на ТВ была запрещена.

Правда в конце 2012 года вышло разъяснение, что безалкогольное пиво меньше 0,5 градусов к алкогольному - не относится, и соответственно, его можно продвигать, как любой другой напиток. Но категории все же понадобился не один год, чтобы адаптировать свои производственные мощности и маркетинговые стратегии для возвращения на экраны ТВ, а 2013 год стал и вовсе годом dark market для пивной категории.

Первопроходцем продвижения безалкогольного пива стала компания SUN INBEV, которая в июне-июле 2014 года провела мультиканальную кампанию бренда BUD-безалкогольный, посвященную ЧМ по футболу. В июле 2014-ого, также, запустились EFES RUS с брендом Bavaria-безалкогольное и HEINEKEN, рекламировавший безалкогольное пиво Amstel.\

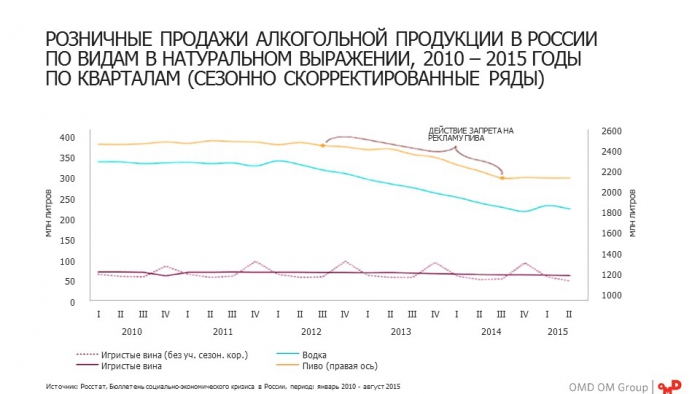

И ровно в это же время, в июле 2014 года, вступили в силу поправки к Федеральному закону "О рекламе", согласно которому допускается распространение рекламы во время трансляции в прямом эфире или в записи спортивных соревнований, а также, на телеканалах, специализирующихся на материалах и сообщениях физкультурно-спортивного характера.

Поправки эти временные, действуют с 22 июля 2014 года по 01 января 2019 года, и по замыслу законотворцов должны способствовать «достойно провести соревнования» и дать «возможность всем заработать» в ходе Кубка конфедераций FIFA (в 2017 г.) и чемпионата мира по футболу (в 2018 г.).

Первым алкогольным брендом, появившимся на экранах ТВ в рамках спортивных трансляций стала марка «Балтика 3» (Carlsberg Group), разместившая в сентябре 2014 года рекламные ролики в трансляциях отборочных матчей Чемпионата Европы по футболу, а также, заключившая спонсорский контракт с КХЛ, и тем самым получив доступ к хоккейным трансляциям на канале «Россия-2».

В 2015 году практически единственным значимым спортивным событием стал майский ЧМ по хоккею, где крупнейшими партнерами выступили алкогольные бренды KRUSOVICE и VELKOPOPOVICKY KOZEL. А в летний период 4 бренда провели заметные кампании безалкогольных марок пива – BAVARIA, AMSTEL, СИБИРСКАЯ КОРОНА и BUD.

Тем не менее, несмотря на отдельные всплески активности, в целом, пивная категория занимала очень незначительную долю в телевизионном рекламном эфире в период 2014-2015 годов. Это можно объяснить целым рядом факторов:

- в 2014 году поправки к закону вступили в силу во второй половине лета и сезон подходил к концу, плюс маркетинговые планы на год были уже зафиксированы и летом было невозможно кардинально изменить маркетинговую стратегию.

- Конец 2014- начало 2015 года ознаменовалось сильнейшим обвалом российского рекламного рынка с довольно негативными прогнозами до конца года, и это также поспособствовало тому, что пивные рекламодатели не запланировали значительного увеличения маркетинговых бюджетов.

- Отсутствие знаковых спортивных событий в 2015 году.

- Адаптация производственных мощностей под выпуск безалкогольного пива.

И лишь в 2016 году мы увидели серьезную активизацию пивных рекламодателей на ТВ – это связано как восстановлением относительной стабильности в экономике (а значит - с более длительным горизонтом планирования), так и с достойным списком крупных спортивных событий (ЧМ по хоккею в Москве, ЧЕ по футболу во Франции, Летние Олимпийские игры и др).

До запрета рекламы пива в 2012 году Carlsberg Group был абсолютным лидером категории с долей около 50%. В 2014-2015 году традиционный лидер не проявлял заметной активности, но в 2016 вновь уверенно захватил более 50% доли в эфире. В конце 2015 года после многолетних переговоров AB InBev и SABMiller пришли к соглашению об объединении, и на данный момент, выступают как единый рекламодатель SUN INBEV.

Таким образом, на национальном ТВ-рынке присутствуют 5 пивных основных рекламодателей – более 50% занимает Carlsberg Group, остальные 50% делят Sun Inbev, Efes Rus, Heineken, а также, минимальная доля у «Московской Пивоваренной Компании», которая продвигает бренд пива FAX.

Максимальная доля категории ПИВО в размере 6,1% от всего рынка была достигнута в июле 2011 года. Максимальная доля пивной категории в 2016 году была зафиксирована в июне, и достигла уровня 3,7% от всего рынка.

В 2016 году рекламодатели начали серьезную активность только с мая, тогда как до 2012 года, уже в марте доля пивной категории от общего ТВ-инвентаре составляла 2%. Скорее всего это объясняется тем, что реклама безалкогольного пива приходится исключительно на сезон продаж – май-сентябрь. Алкогольные же марки зависят от знаковых спортивных событий.

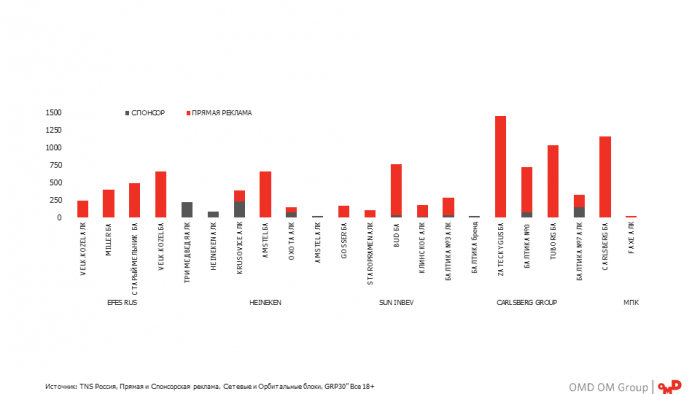

Согласно действующим поправкам к закону «О Рекламе», реклама алкогольного пива на ТВ допускается только в спортивных трансляциях, а также на специализированных спортивных каналах. Наиболее логичным в этом случае является покупка спонсорских пакетов главных спортивных событий на ТВ, и размещение прямых рекламных роликов внутри трансляций, что рекламодатели активно используют. В 2016 году пивные бренды были активными спонсорами наиболее знаковых спортивных событий

- Чемпионат Мира по Хоккею (KRUSOVICE, БАЛТИКА №3, VELKOPOPOVICKY KOZEL);

- Чемпионат Европы по Футболу (Балтика №7);

- Кубок и Чемпионат Мира по Биатлону (Три Медведя) и др.

Знаковым событием этого года стало подписание спонсорского соглашения между Heineken и каналом «Матч ТВ», который по оценкам экспертов составил 150 млн. рублей (до конца 2016 года), в связи с чем пивоваренный концерн сможет размещать рекламу в самых рейтинговых спортивных трансляциях. Эксклюзивные условия подразумевают, что реклама будет показываться не в рамках стандартного рекламного блока, а в специальных вставках.

Однако, наибольший вес в 2016 году пока приходится на рекламу безалкогольных брендов пива – за 6 месяцев 2016 года на их долю пришлось 78% от всех рейтингов на аудиторию 18+ (GRP30”). Это связано с тем, что безалкогольные марки не подпадают под ограничения и могут размещаться на любых каналах.

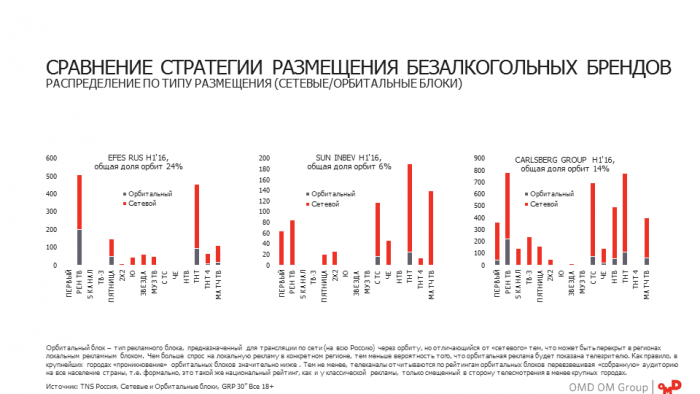

Сравнение стратегий размещения безалкогольных брендов

«Классический» подход к планированию активности безалкогольных брендов пива на ТВ позволяет сравнить стратегии, которые использовали различные рекламодатели в 2016 году.

Все 4 рекламодателя использовали отличные друг от друга стратегии размещения, но их объединяет один факт - наибольшая доля рейтингов на аудиторию ВСЕ 18+ сосредоточена на каналах «РЕН ТВ» и ТНТ. В среднем по всем рекламодателям доля каждого из каналов превышает 20%.

- Rus за первое полугодие закупил 33% рейтингов на канале «РЕН ТВ» и 30% на ТНТ. При этом в рамках портфеля брендов подход в медиамиксу каналов, также, значительно различался. Например, для бренда MILLER, канал «РЕН ТВ» не использовался вообще, а на ТНТ вышло 50% от всех закупленных рейтингов (еще 40% рейтингов вышло на молодежных каналах «Пятница», Ю и «Муз ТВ») – очевидно, это объясняется спецификой позиционирования бренда.

Два других бренда данного рекламодателя (Velkopopovicky Kozel и Старый Мельник) таргетируются на более зрелое поколение - доля канала «РЕН ТВ» составила 45%, доля ТНТ чуть более 20%, также, задействован «Матч ТВ» с долей 10%. HEINEKEN рекламировал две марки безалкогольного пива (Amstel и Gosser) и их стратегия была примерно одинаковой - половина рейтингов размещена на каналах «РЕН ТВ», СТС и НТВ. Доля ТНТ - около 7%.

- InBev был представлен только одним безалкогольным брендом - BUD. Лидерами по долям рейтингов стали каналы ТНТ (26%), «Матч ТВ» (19%) и СТС (16%). Group имеет самое большое представительство рекламируемых безалкогольных брендов в своем портфеле - Tuborg, Zatecky Gus, Carlsberg и «Балтика №0». Каждый из брендов имел свой уникальный сплит - например, для бренда Carlsberg были активно задействованы каналы НТВ, СТС и ТНТ с суммарной долей 60%.

Для марки Zatecky Gus упор был сделан на Первый Канал (доля 20%) и «РЕН ТВ» (22%). Tuborg более 53% рейтингов закупил на каналах «РЕН ТВ» и ТНТ, а «Балтика №0» помимо 50% рейтингов на ТНТ и «РЕН ТВ» закупила еще около 18% рейтингов на «Матч ТВ». Carlsberg Group, единственный из анализируемых рекламодателей, не использовал неэфирные каналы в своем медиасплите (DISCOVERY, ДОМ КИНО, RU.TV и др.).

С точки зрения использования орбитальных блоков в качестве оптимизации стоимости размещения - все рекламодатели, кроме HEINEKEN задействовали данный инструмент. Efes Rus имел самую высокую долю орбит - в среднем по всей сделке на уровне 24%, и пиками на «РЕН ТВ» (39%), «Пятнице» (33%) и ТНТ (21%).

- Sun InBev использовал орбитальное размещение только на СТС (14%) и ТНТ (13%) - в целом по всему объему 6%.Carlsberg Group на весь портфель брендов и каналов закупил 14% орбит от общего объема фактических рейтингов, с долей 28% на «РЕН ТВ» и на уровне 10-15% на Первом Канале, СТС, ЧЕ, НТВ, ТНТ, «Матч ТВ».

Основные выводы и наблюдения

Андрей Скородумов, руководитель департамента продуктивности и оценки медиа закупок OMD OM Group

Пивная категория активно возвращается в эфир национального ТВ после 2-х лет забвения. Однако, ей еще очень далеко до уровней активности 2011-2012 годов. По итогам 2016 года мы прогнозируем двукратное отставание по объему закупленных рейтингов от уровня 2011 года.

В категории конкурируют 4 основных федеральных рекламодателя - Efes Rus (4 бренда), HEINEKEN (7 активно рекламирующийся брендов), Sun InBev (3 бренда) и Carlsberg Group (6 брендов). Carlsberg Group уверенно занял привычное для него доминирующее положение в категории с долей в 52% по итогам первого полугодия 2016 года.

Наивысшая доля пивной категории составила 3,7% в июне 2016 года (максимальный показатель июня был достигнут в 2012 году и составил 5,2%). Июль традиционно является наиболее активным месяцем, поэтому ожидаем дальнейший рост категории.

По обыкновению рекламная активность пивной категории значительно возрастала начиная с марта, а в нынешнем году только Zatecky Gus безалкогольный (Carlsberg Group) стартовал с мультиканальной кампанией с середины апреля, остальные рекламодатели запустили свою коммуникацию только с мая. Возможно, конкуренция и борьба за потребителя вынудят рекламодателей начинать свою активность раньше в следующем году. Однако, какие-либо прогнозы на следующий год можно будет строить только после того, как появятся данные о летних продажах в категории. Если эффект от рекламы безалкогольных марок будет выраженным – стоит ожидать дальнейшего роста категории в следующем году.

У пивных рекламодателей есть еще как минимум 2.5 года, до 1 января 2019 года, когда закончатся действующие в данный момент разрешительные поправки к закону «О рекламе», а это значит, что у индустрии будет дополнительный достаточно весомый и стабильный участник, способствующий дальнейшему росту рынка.

Антон Ефимов,управляющий директор агентства OMD FUSE

Пивная категория активно возвращается в эфир национального ТВ, и несмотря на то, что текущие законодательные возможности существуют уже несколько лет, произошло это только в 2016 году по ряду причин:

- В 2014 году во многом поправки были введены под ЧМ по футболу 2014 года при активном воздействии РФС, с целью привлечения дополнительных/спонсорских денег в спорт. Тогда, во многом рискуя не запустить рекламную компанию вместе с этим разрешением, в эфире появился BUD, который является международным партнером FIFA и срок подготовки рекламной кампании для него был минимальным.

- 2015 год, в котором меньше спортивных событий, не показал большой активности пивной категории, также, и в силу того, что многие производители не желали активно продвигать безалкогольные версии своих марок. Рынок их потребления крайне мал, да и ограничения по креативу очень серьезные. Поэтому, многие рекламодатели сочли такие стратегии не эффективными. Однако, несколько безалкогольных версий брендов все-таки запустили свои рекламные кампании на национальных каналах во второй половине 2015 года. И эти кампании, находясь на поле гибких трактовок требований к рекламе безалкогольного пива, позволили эффективно продвигать марки.

- Это сподвигло конкурентов к активным действиям в 2016 году, когда все лидеры индустрии пустились в бой за доли рейтингов. А спортивный год (к обычным РФПЛ, КХЛ, ЧМХ, добавились «ЕВРО-2016» и «Олимпиада-2016») это только подхлестнул.

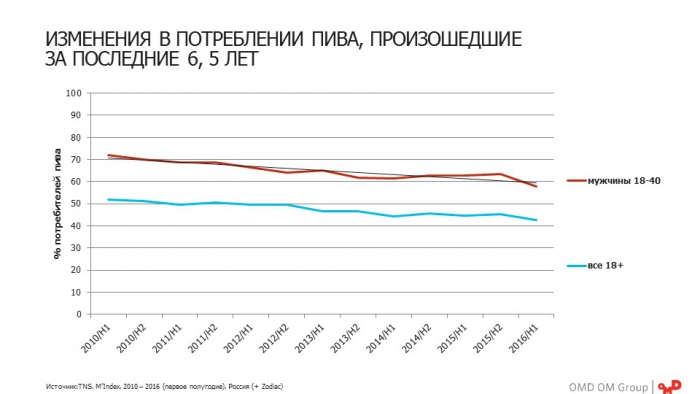

Однако, следует заметить, что пивная категория поменялась и по своей сути – потребление снизилось (почти на 20% по основным потребителям – мужчинам в возрасте 18-40) и продолжает снижаться, а стоимость производства возросла. И подобная гонка вооружений может оказаться очень изнурительной для ее участников.

Поэтому очевидно, что результаты 2016 года будут трактовать новые сценарии в конкуренции между производителями. Сценарии эти во многом будут лежать на территории разработки уникальных коммуникационных платформ и их ограничения от конкурентов. И когда виды спорта, как наиболее массовые территории, исчерпают себя, в ход пойдут и лайфсталовые платформы, разрабатываемые с нуля.

Источник: Sostav.ru

Елена Китаева

Елена Китаева