Екатерина Ерошкина, директор департамента коммерческого маркетинга ЕМГ, подводит итоги трех кварталов уходящего года для сегментов московского и сетевого размещения радиороликов.

Первой особенностью анализируемого периода является значительный рост объемов спонсорства на московских и сетевых станциях. И динамика этого роста выше динамики роста роликов: +11% против +7%.

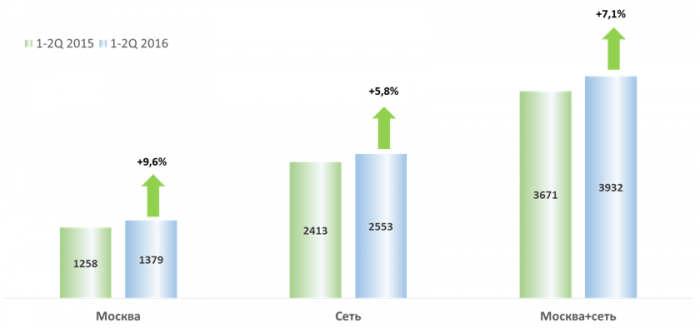

График 1. Динамика рекламных бюджетов сегментов московского и сетевого размещения радиороликов в I-III кварталах 2015-2016 гг. (оценки департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы TNS Media Intelligence)

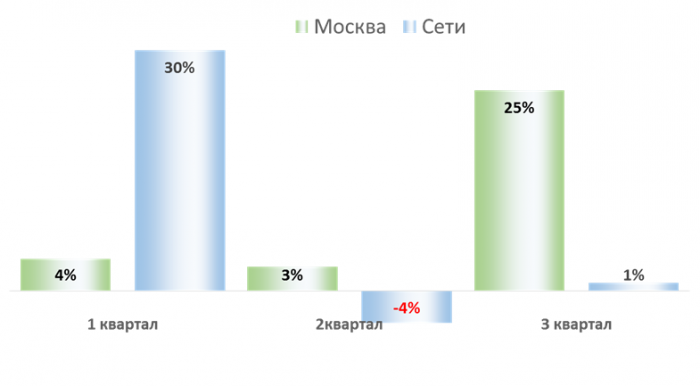

Вторая интересная особенность относится к III кварталу. Если в начале года общий рост сегмента прямой радиорекламы московского и сетевого размещения происходил, в основном, за счет сетевых размещений, то к третьему кварталу драйвер роста изменился: положительная динамика III квартала, а значит, отчасти, и всех 9-ти месяцев сформировалась за счет бюджетов московского размещения, которые показали в июле-сентябре рост в +25%.

График 2. Поквартальная динамика рекламных бюджетов сегментов московского и сетевого размещения радиороликов за I-III квартал 2015-2016 гг. в разбивке по сегментам (оценки департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы TNS Media Intelligence)

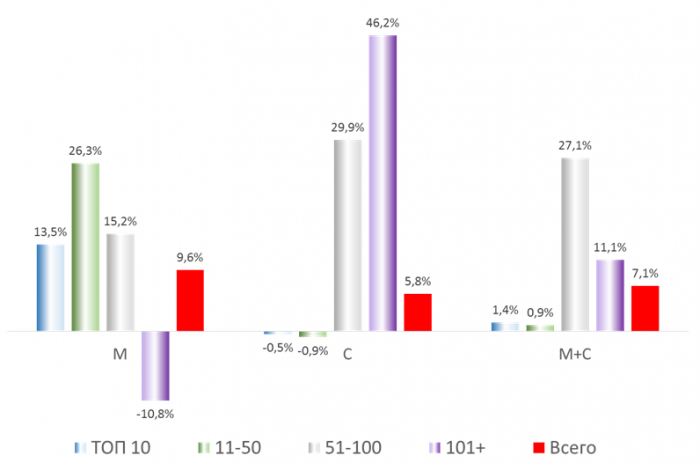

В дополнение к анализу драйверов роста сегментов московского и сетевого размещения по кварталам полезно рассмотреть их в разрезе объемов рекламных бюджетов.

График 3. Динамика рекламных бюджетов сегментов московского и сетевого размещения радиороликов в I-III кварталах 2015-2016 гг. в разрезе объемов бюджетов рекламодателей (оценки департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы TNS Media Intelligence)

В сегменте московского размещения самую высокую динамику показали рекламодатели со средними бюджетами (с 11 по 100 номер в общем ранге Москвы и сетей) в распределении по величине бюджета за 9 месяцев. А вот небольшие рекламодатели (101+), наоборот, тянули сегмент вниз отрицательной динамикой (-10,8%).

В сегменте сетевого размещения драйверами роста служили рекламодатели от 51 номера и ниже (в общем ранге за 9 месяцев), а вот крупные (с 1 по 50), наоборот, за 9 месяцев показали отрицательную динамику.

В итоге, если объединить прямую радиорекламу московского и сетевого размещения, драйверами этого рынка являются средние и мелкие участники рынка. Интересно, что несмотря на этот факт, наблюдается продолжение сокращения общего количества рекламодателей радио, чья реклама не является бартером и/или взаимозачетами.

Таблица 1. Общее количество рекламодателей радио за вычетом размещений по бартеру и взаимозачетам в I-III кварталах 2015 и 2016 годов в разбивке по сегментам (оценки департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы TNS Media Intelligence)

| 1-3Q 2015 | 1-3Q 2016 | |

|---|---|---|

| Москва | 852 | 825 |

| Сети | 408 | 361 |

| Москва + Сети |

970 | 941 |

Как видно, в 2016 году картина несколько изменилась. Если за три квартала прошлого года по сравнению с аналогичным периодом 2014 года наблюдалась концентрация денег во всех сегментах размещения и одновременно сокращение общего числа рекламодателей, то в 2016 году продолжается тренд сокращения количества рекламодателей радио, но бюджеты при этом размываются, и на топовый список приходится меньшая по сравнению с 2015 годом доля.

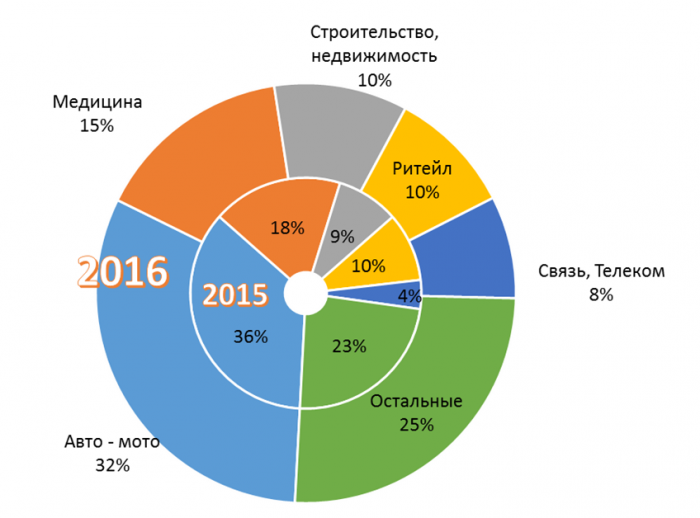

Рассмотрев рынок радиорекламы Москвы и сетей в общем, переходим к более детальной информации. А именно – к распределению прямой рекламы по товарным категориям рекламодателей.

График 4. Распределение бюджетов сегмента классических роликов московского и сетевого размещения по товарным категориям рекламодателей: ТОП-5 и остальные (оценки департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за январь-сентябрь 2015-2016 гг. компании TNS Media Intelligence)

По итогам трех кварталов 2016 года в пятерке лидирующих товарных категорий остается «Связь, телеком», вошедшая в ТОП-5 по итогам полугодия впервые за 2 последних года. И это неудивительно, так как и в III квартале 2016 года по сравнению с аналогичным периодом прошлого года у этой категории динамика была намного выше рыночной (+57%).

Несмотря на то, что общая динамика рынка в III квартале оставалась отчетливо положительной, от категории к категории ее значения варьировались очень существенно. Естественно, за счет выборов, прошедших в сентябре, в лидеры по приростам выбилась категория «Социальная и политическая реклама». Хотя основные объемы рекламы на радио политических партий и организаций ушли в локальное размещение в регионах, на рынок Москвы и сетей событие тоже оказало некоторое влияние.

Второй по величине прирост бюджетов пришелся на категорию «Развлечения», и сформировался он в значительной степени благодаря всего одному рекламодателю – оператору лотерей «Орглот».

Таблица 2. Динамика 10-ти бюджетообразующих товарных категорий радиороликов московского и сетевого размещения в III квартале 2016 года по сравнению с III кварталом 2015

| ТОП-10 категорий | Динамика III квартала (2016/2015) |

|---|---|

| Авто-мото | -23% |

| Медицина | 4% |

| Строительство, недвижимость | 48% |

| Ритейл | 4% |

| Связь, телеком | 57% |

| Социальная и полит реклама | 414% |

| Банки, Финансы, Страхование | -11% |

| Развлечения | 153% |

| Сервис | 60% |

Из бюджетообразующих категорий всего две по итогам III квартала показали отрицательную динамику. Это «Авто-мото» и «Банки, финансы, страхование». С одной стороны, это можно объяснить самими рынками: продажа автомобилей в 2016 году продолжает падение, а банковские услуги, хотя и сильно изменились по своей структуре, но все же не так востребованы, как были перед кризисом.

С другой стороны, у многих рекламодателей этих категорий наблюдается изменение стратегии: от сетевого размещения рекламы они перешли к точечному, по отдельным городам, включающим или не включающим Москву, в зависимости от задач.

Последняя категория с сильно отличающейся от усредненных величин динамикой – это «Сервис» (+60%). Как и в случае с категорией «Развлечения» драйвером роста здесь послужил, в основном, один рекламодатель – крупнейший в России авиаперевозчик «Аэрофлот». Если в прошлом году он вообще не размещался на радио в исследуемый период, то в этом его бюджет стал самым крупным в рамках товарной группы.

Рассмотрев рынок московской и сетевой радиорекламы в разрезе товарных категорий, логично перейти к следующему уровню детализации – крупнейшим рекламодателям каждого сегмента.

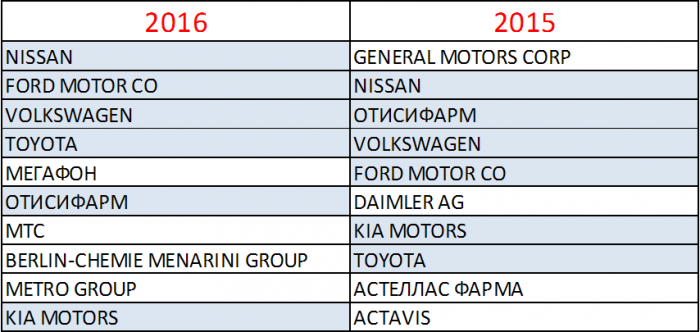

Таблица 3. Списки ТОП-10 рекламодателей московского и сетевого размещения прямой радиорекламы (роликов) в I полугодии 2015 и 2016 гг. (оценки департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за январь-июнь 2015-2016 гг. компании TNS Media Intelligence)

По рынку в целом картина довольно стабильна: из ТОП-10 крупнейших рекламодателей московского и сетевого размещения 9-ти месяцев 2015 года шесть перешли в 2016 год (в таблице они помечены цветом).

По итогам 9-ти месяцев 2015 года семь из десяти крупнейших рекламодателей относились к категории «Авто-мото», а в 2016 году среди лидеров рекламодателей этой категории только пять.

В 2016 году в десятку лидеров вошли два рекламодателя категории «Связь, телеком» («Мегафон», МТС), два рекламодателя категории «Медицина» («Отисифарм» и Berlin-Chemie Menarini Group), и один ритейлер (Metro Group). В 2015 году в десятке крупнейших, помимо автомобильной категории, была представлена только одна категория – «Медицина».

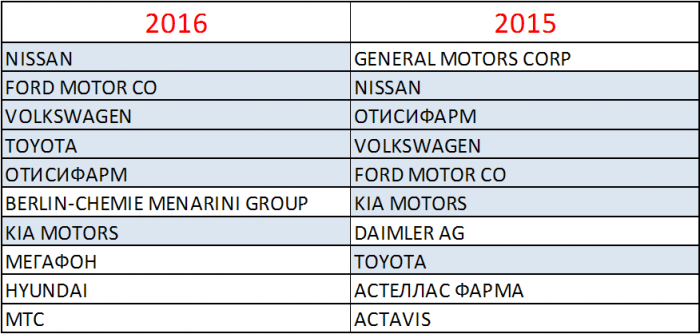

Таблица 4. Списки ТОП-10 рекламодателей сетевого размещения прямой радиорекламы (роликов) в I полугодии 2015 и 2016 гг. (оценки департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за январь-июнь 2015-2016 гг. компании TNS Media Intelligence)

Список лидеров сегмента сетевого размещения очень похож на список лидеров всего рынка. Это шесть рекламодателей категории «Авто-мото», два рекламодателя категории «Медицина», и два – категории «Связь, телеком».

Гораздо более интересная картина наблюдается в сегменте московского размещения.

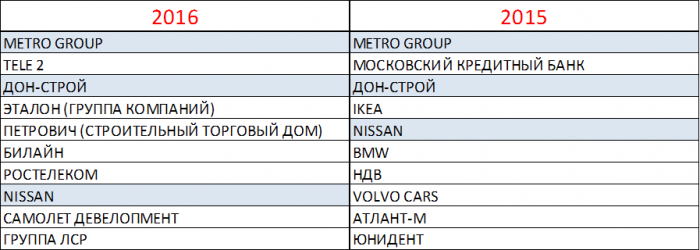

Таблица 5. Списки ТОП-10 рекламодателей московского размещения прямой радиорекламы (роликов) в I полугодии 2015 и 2016 гг. (оценки департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за январь-июнь 2015-2016 гг. компании TNS Media Intelligence)

Здесь только три из десяти лидеров по объему бюджета вошли в списки и 2015, и 2016 года –Nissan, Metro Group и «Дон-строй». Впрочем, стоит отметить, что если сравнивать списки ТОП-10 крупнейших рекламодателей московского размещения за девять месяцев 2015 года с 2014 годом, то можно наблюдать похожую картину: всего четыре рекламодателя из десяти остались в ТОП-10. То есть, можно делать вывод, что сегмент московского размещения более подвижный.

В итоговом списке 2016 года по сравнению с 2015 годом с четырех до одного снизилось присутствие рекламодателей категории «Авто-мото», зато пришло три новых рекламодателя из категории «Связь, телеком». Лидером по количеству списка 9-ти месяцев 2016 года стала категория «Строительство, недвижимость», число рекламодателей-лидеров московского размещения которой увеличилось в 2015 году с двух до четырех.

В десятке крупнейших рекламодателей московского размещения сменился лидер: на смену «Авто-мото» пришла товарная категория «Строительство, недвижимость». Собственно, такая же картина наблюдалась по итогам 9-ти месяцев 2014 года: тогда тоже лидировала категория «Строительство, недвижимость» с четырьмя рекламодателями в ТОП-10.

Таким образом, восстановление рынка прямой радиорекламы московского и сетевого размещения происходит за счет крупных и средних рекламодателей, в то время как количество мелких рекламодателей радио сокращается, как, видимо, сокращается и малый бизнес.

Текст: Екатерина Ерошкина, директор департамента коммерческого маркетинга ЕМГ

Источник: Sostav.ru

Александр Шашков

Александр Шашков