Начнём с анализа ситуации рынка московской и сетевой радиорекламы.

Первое интересное явление, которое стоит отметить – рост популярности спонсорских роликов. По итогам 2016 года объём спонсорских роликов в минутах вырос на 44% по сравнению с 2015 годом. В денежном выражении спонсорство тоже выросло, причем значительно выше, чем рынок московской и сетевой радиорекламы в целом – на 37,5%.

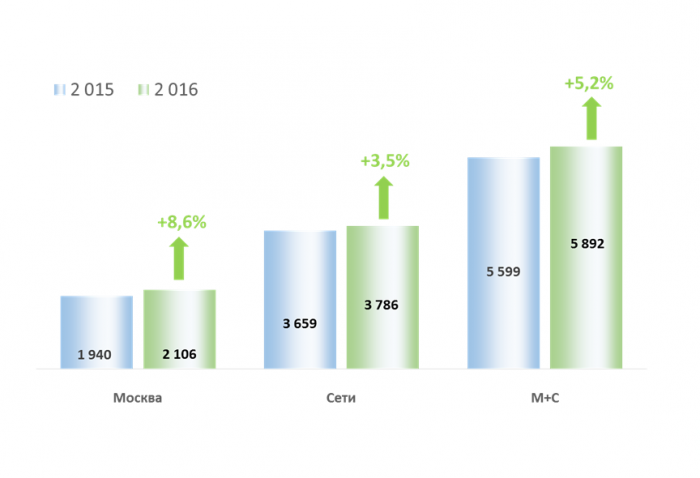

Что же касается основного объекта анализа – прямой рекламы (роликов) московского и сетевого размещения – то её динамика по сравнению с 2015 годом выглядит гораздо ближе к общей динамике рынка: +5,2%.

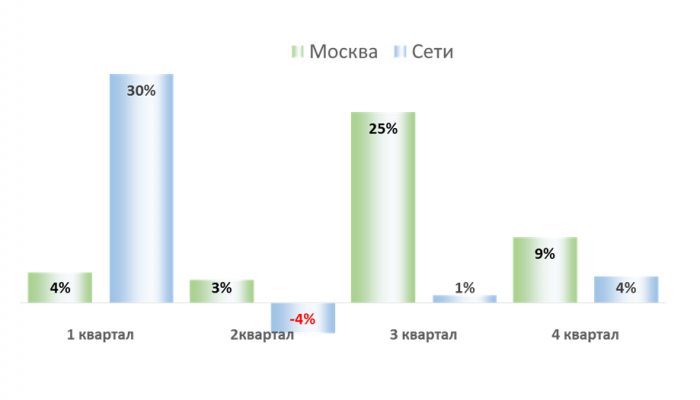

График 1. Динамика рекламных бюджетов сегментов московского и сетевого размещения радиороликов в 2015-2016 гг.

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы Mediascope

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы Mediascope

Если говорить о поквартальной динамике, в прошедшем году не было ни единого для всех кварталов года драйвера роста, ни единого направления изменений в динамике – см. График 1. С первого по четвёртый квартал ситуация менялась каждый раз, и общую динамику попеременно определяли то московский сегмент, то сегмент сетевого размещения. Отчасти это связано с такой же неравномерностью сокращений бюджетов в 2015 году, а отчасти – с изменением в приоритетах рекламодателей.

График 2. Динамика рекламных бюджетов сегментов московского и сетевого размещения радиороликов за 2015-2016 гг. по сегментам

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы Mediascope

В результате, суммарно по итогам года драйвером роста стало московское размещение с динамикой по году +8,5%.

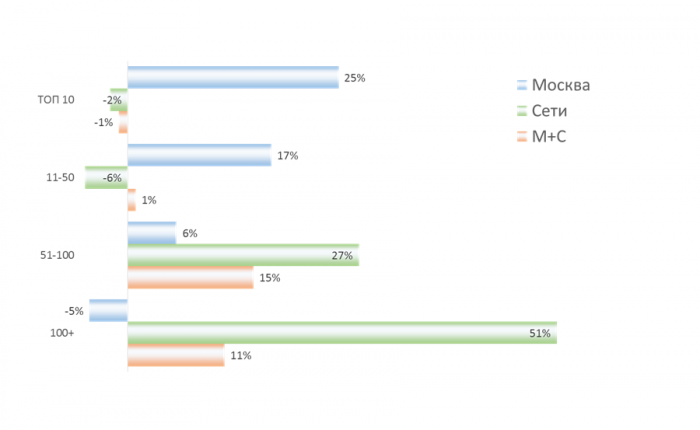

По сегментам рекламодателей, сформированным в зависимости от объёма размещённого бюджета, картина тоже получается разнонаправленная.

График 3. Динамика рекламных бюджетов сегментов московского и сетевого размещения радиороликов за 2015-2016 гг. в разрезе объёмов бюджетов рекламодателей

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы Mediascope

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе данных мониторинга радиорекламы Mediascope

Крупнейшие рекламодатели радио (ТОП-10) по Москве показали резко положительную динамику (+25%), а вот в сетевом размещении – упали (-2%), и в результате этот сегмент показал отрицательную динамику по рынку московского и сетевого размещения. Среди рекламодателей с объёмами бюджетов с 11-го по 50-й номер (в общем ранге Москвы) сетевое размещение совсем просело (-6%), а московские рекламодатели сегмента показали значимый прирост (+17%). По суммарному размещению сегмент показал положительную динамику, хотя и ниже среднерыночной (+1%).

В сегменте рекламодателей с бюджетами от 51-ого до 100-ого номера – наиболее сбалансированная картина – рост по всем типам размещения, причём суммарно – везде выше среднерыночных значений (+15%).

А вот среди некрупных рекламодателей, находящихся за пределами первой сотни, опять разброс – падение по московскому размещению (-5%) и очень большой рост по сетевому (+51%). Тут стоит вспомнить, что для сетевого размещения доля бюджетов рекламодателей за пределами первой сотни составляет всего 10%.

Вывод, который можно сделать из этой картины, таков: крупнейшие рекламодатели московского и сетевого размещения несколько сократили в 2016 году свои бюджеты, а драйвером роста стали «середнячки» – рекламодатели с бюджетами от 50-ого до 100-ого номера, вес которых вырос в обоих сегментах.

Несколько тревожит общее сокращение количества рекламодателей в сегменте московского размещения. Если в 2015 году в московских рекламных блоках разместились 1098 рекламодателей, не считая бартерных сделок и взаимозачётов, то по итогам 2016 года их было только 1036. Основной причиной этого, скорее всего, можно считать слабость мелкого и среднего бизнеса. Дополнительным аргументом в пользу такого соображения служит тот факт, что бюджеты радиороликов продолжают концентрироваться в первой сотне рекламодателей: в 2015 году бюджеты ТОП-100 составляли 63,5% всего сегмента, а в 2016 – уже 67,9%. В сегменте сетевого размещения рекламодателей тоже стало меньше, но там нет тенденции концентрации бюджетов у крупнейших.

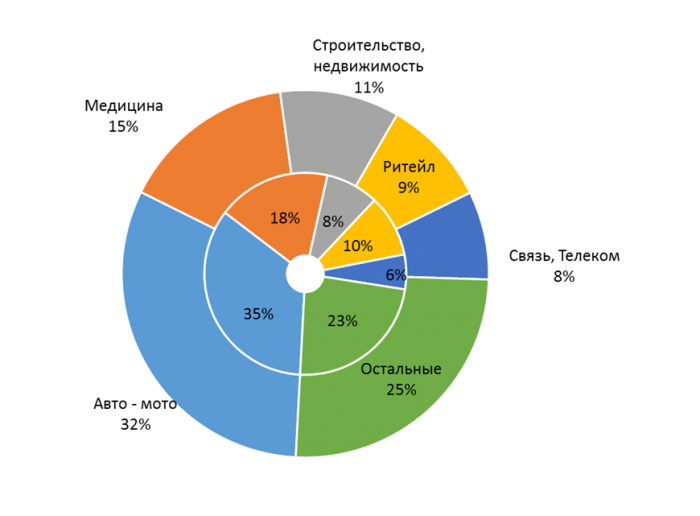

Что касается товарных категорий, то самым главным событием 2016 года является, пожалуй, вхождение в ТОП-5 бюджетообразующих категорий для радио категории «Связь, телеком», в которую входят ведущие операторы сотовой связи России. До 2016 года эта группа рекламодателей в течение долгого времени не поднималась до ведущей пятерки. Основной причиной этого скачка рекламных затрат является, безусловно, выход на московский рынок компании Tele2 и ответная реакция основных её конкурентов.

График 4. Распределение бюджетов сегмента классических роликов московского и сетевого размещения по товарным категориям рекламодателей: ТОП-5 и остальные

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за 2015-2016 гг. компании Mediascope

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за 2015-2016 гг. компании Mediascope

Остальные категории в пятёрке лидеров переходят традиционно из года в год уже на протяжении, как минимум, пяти лет. Первой с большим отрывом по-прежнему остаётся группа рекламодателей «Авто-мото». «Медицина» тоже, по-прежнему, на втором месте, несмотря на сокращение доли с 18% до 15%. «Ритейл» также несколько уменьшил долю, а вот категория «Строительство, недвижимость» нарастила в 2016 году свой вес, увеличив долю с 8 до 11 процентов.

Вообще, динамика рекламных бюджетов в различных категориях рекламодателей была очень разнонаправленной. Из десятки крупнейших товарных групп ни у одной нет динамики, близкой к общей для рынка цифре (+5,2%). Таблица 1 с первого взгляда даёт понять, что кроме категории «Строительство и недвижимость», вошедшей в пятерку крупнейших, в остальном рынок в 2016 году показал рост за счёт более мелких товарных групп.

Таблица 1. Динамика рекламных бюджетов десяти крупнейших товарных категорий рекламодателей в 2015-2016 г.

| Категории рекламодателей | Динамика 2016/2015 (%) |

|---|---|

| Авто/Мото | -4,0 |

| Медицина | -10,5 |

| Строительство/Недвижимость | +30,7 |

| Ритейл | -0,1 |

| Связь, телеком | +47 |

| Банки, Финансы, Страхование | -6,5 |

| Развлечения | +50,7 |

| Социальная и политическая реклама | +108,4 |

| Одежда/Аксессуары | +18,9 |

| Бытовая, компьютерная/ оргтехника | +269,1 |

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за 2015-2016 гг. компании Mediascope

Самые впечатляющие цифры – у категорий «Связь, телеком», о которой речь шла выше, «Развлечения», «Бытовая техника» и «Социальная и политическая реклама». Рост бюджетов последней был обусловлен избирательной кампанией в Государственную Думу РФ, а в оставшихся двух категориях динамику определили по большей части бюджеты всего одного рекламодателя – «Орглот» в категории «Развлечения» и «Samsung» в категории «Бытовая, компьютерная и оргтехника».

Если же рассматривать списки десятки крупнейших рекламодателей, то, пожалуй, самая интересная картина получается в сегменте сетевого размещения.

Таблица 2. Списки ТОП-10 рекламодателей сетевого размещения прямой радиорекламы (роликов) в 2015 и 2016 гг.

| ТОП-10 с 2015 | ТОП-10 с 2016 |

|---|---|

| NISSAN | NISSAN |

| VOLKSWAGEN | VOLKSWAGEN |

| ОТИСИФАРМ | FORD MOTO CO |

| GENERAL MOTORS CORP | TOYOTA |

| АСТЕЛЛАС ФАРМА | ОТИСИФАРМ |

| BERLIN-CHEMIE MENARINI GROUP | BERLIN-CHEMIE MENARINI GROUP |

| FORD MOTO CO | KIA MOTORS |

| МТС | МЕГАФОН |

| KIA MOTORS | МТС |

| TOYOTA | АСТЕЛЛАС ФАРМА |

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за 2015-2016 гг. компании Mediascope

Впервые за три года из 10 крупнейших рекламодателей 2015 года 9 вошли в список 2016 года. Изменилась только одна строка: General Motors сменил «Мегафон». В ТОП-10 сетевого размещения по-прежнему подавляющее большинство (5) – это производители автомобилей. Второе место делят сразу две товарные группы – «Связь, телеком» («Мегафон» и МТС) и «Медицина» («Отисифарм» и «Астеллас»).

В сегменте радиороликов московского размещения список лидеров с 2015 года поменялся довольно сильно. Абсолютно лидирующей категории в московском размещении нет – по три рекламодателя в десятке лидеров имеют «Строительство, недвижимость» (если магазин «Петрович» относить не к строительству, а к ритейлу) и «Связь, телеком».

Таблица 3. Списки ТОП-10 рекламодателей московского размещения прямой радиорекламы (роликов) в 2015 и 2016 гг.

| ТОП-10 м 2015 | ТОП-10 м 2016 |

|---|---|

| METRO GROUP | METRO GROUP |

| МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | ДОН-СТРОЙ |

| ДОН-СТРОЙ | TELE2 |

| NISSAN | РОСТЕЛЕКОМ |

| IKEA | ЭТАЛОН (ГК) |

| БИЛАЙН | БИЛАЙН |

| BMW | NISSAN |

| ЮЛМАРТ | ГРУППА ЛСР |

| TELE2 | ЛОКО-БАНК |

| НДВ | ПЕТРОВИЧ (СТРОИТЕЛЬНЫЙ ТД) |

Источник: оценка департамента коммерческого маркетинга ЕМГ на основе мониторинга радиорекламы за 2015-2016 гг. компании Mediascope

По рынку московской и сетевой радиорекламы в целом картина похожа на предыдущие годы – семь рекламодателей из десяти перешли из лидеров 2015 года в лидеры 2016. Ведущей категорией по-прежнему остается «Авто-мото».

Таблица 4. Списки ТОП-10 рекламодателей московского и сетевого размещения прямой радиорекламы (роликов) в 2015 и 2016 гг.

| ТОП-10 м+с 2015 | ТОП-10 м+с 2016 |

|---|---|

| NISSAN | NISSAN |

| VOLKSWAGEN | VOLKSWAGEN |

| ОТИСИФАРМ | FORD MOTO CO |

| GENERAL MOTORS CORP | TOYOTA |

| FORD MOTO CO | МТС |

| МТС | ОТИСИФАРМ |

| АСТЕЛЛАС ФАРМА | BERLIN-CHEMIE MENARINI GROUP |

| DAIMLER AG | МЕГАФОН |

| BERLIN-CHEMIE MENARINI GROUP | KIA MOTORS |

| TOYOTA | METRO GROUP |

Подводя итог, стоит отметить следующее:

- Отчасти из-за особенностей распределения бюджетов в 2015 году, а отчасти по экономическим причинам динамика радиорекламных бюджетов в разных секторах рынка была крайне разнонаправлена. Это применимо и к сегментам по товарным категориям, и к временным интервалам (кварталам).

- Если тренд разнонаправленной динамики продолжится, это может привести к изменениям в структуре радиорекламного рынка.

- Списки бюджетообразующих товарных групп и крупнейших рекламодателей радио остаются довольно стабильными, особенно в сегменте сетевого размещения.

Текст: Екатерина Ерошкина, директор департамента коммерческого маркетинга ЕМГ, Sostav.ru

Всеволод Нерознак

Всеволод Нерознак